Прежде чем перейти к статье, хочу вам представить, экономическую онлайн игру Brave Knights, в которой вы можете играть и зарабатывать. Регистируйтесь, играйте и зарабатывайте!

Прошел год с момента публикации моего прошлого обзора стейблкоинов: с тех пор один фигурант той статьи успел обнулиться, еще два испытали мощный депег, а к оставшимся регуляторы в США накидали до кучи всяких предъяв. Создается впечатление, что «приличных стейблов» просто не существует – давайте вместе разбираться, так ли это?

Далее я буду предполагать, что вы уже знакомы с моей прошлогодней статьей о стейблкоинах. Там, помимо прочего, описывается принцип действия разных механизмов привязки стоимости токенов к $1 – это очень важно понимать, но дублировать эту информацию я здесь не буду.

Для контекста дам краткое резюме выводов, к которым я пришел год назад:

USDC и BUSD выглядят самыми надежными с финансовой точки зрения.

Tether/USDT обладает наибольшей ликвидностью, но к надежности его резервов и чистоплотности создателей есть большие вопросы (так что крупные суммы хранить в нем я не советовал).

DAI выглядит фундаментально достаточно устойчиво, и при этом его архитектура запрещает централизованно блокировать «неугодные» кошельки (но надо учитывать, что большая доля USDC в резервах означает косвенную зависимость от стабильности этого токена).

TerraUSD/UST – ужас-ужас, обычным людям лучше не трогать трехметровой палкой.

Через два месяца после публикации той статьи TerraUSD с громким скандалом обвалился практически до нуля – мне до сих пор иногда пишут люди в ключе «большое спасибо, прочитал тогда и вовремя продал все свои UST». Ну а на прошлой неделе на волне банкротства Silicon Valley Bank на 10–15% просели котировки уже USDC и DAI – и ряд пописчиков написали мне в личку что-то вроде «что с лицом, USDC-инвестор?!».

Так что, я подумал – это как раз отличный момент, чтобы заново оценить все крупные стейблкоины на предмет их надежности и подумать о том, какие еще риски могут подстерегать тех, кто ими пользуется.

Кстати, fun fact: TerraClassicUSD (наследник стейблкоина UST, «обнулившегося» в мае 2022 года в связи с громким крахом Luna) сейчас стоит чуть больше $0,02, что дает ему общую капитализацию около ~$230 млн и 10-е место в списке крупнейших стейблов. Бывалые криптаны – расскажите, пожалуйста, кто и зачем покупает этот двухцентовый «стейблкоин», в чем тут фишка?!

Disclaimer: Всё написанное ниже не является индивидуальной или публичной инвестиционной рекомендацией. Я просто делюсь результатами своего анализа разных стейблкоинов и говорю о том, к каким выводам это меня подталкивает в отношении моих собственных финансов.

USDC: оступившийся самурай

Начнем мы не с самого крупного Tether, а со второго по размеру USDC, потому что он сейчас больше на слуху. USDC – это стейблкоин с фиатным обеспечением; это значит, что под каждый токен в обращении где-то в надежном месте должен лежать один настоящий доллар (в виде ценной бумаги или кэша в банке).

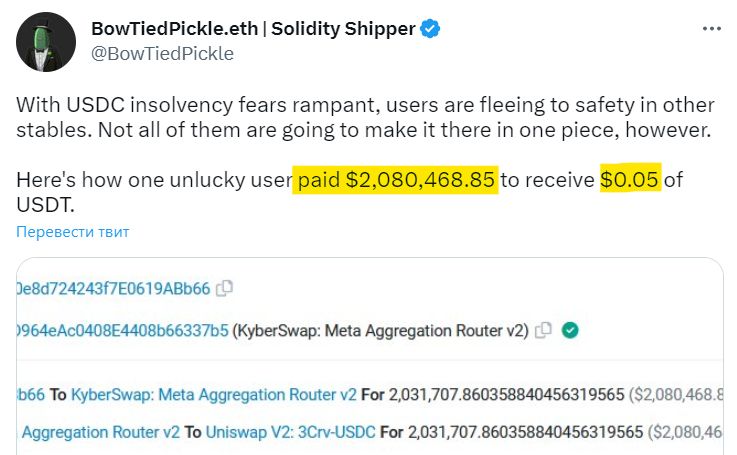

10 марта внезапно выяснилось, что для примерно 7% от резервов USDC фразу «обеспечение лежит в надежном банке» нужно на самом деле читать как «деньги зависли в заведении-банкроте». Криптаны немного паникнули и начали массово сливать свои запасы USDC – что привело к депегу (отвязке котировок от $1) примерно на 10–15% (в зависимости от того, какие данные брать).

Обратите внимание: обвал USDC произошел именно в выходные, после закрытия банков в США. Привязка к доллару для любого фиатного стейблкоина обеспечивается в первую очередь бесперебойным обменом токенов на реальные доллары – ведь тогда в случае депега у арбитражеров появляется стимул массово скупать USDC по 90 центов, и сразу же менять их на полноценный доллар из казны Circle (эмитента USDC), извлекая мгновенную прибыль. Так вот, этот механизм как раз и не работает в выходные – так как банки тупо закрыты и перечислить доллары взамен токена технически невозможно.

В итоге (как я и предполагал в своей субботней статье про крах Silicon Valley Bank), после открытия банков в понедельник привязка USDC к доллару восстановилась, и в настоящий момент котировки колеблются близко к $0,999 за один токен (обещание американских регуляторов возместить вкладчикам все депозиты тоже сыграло тут не последнюю роль). Так что, если вы не делали резких движений в выходные – то и не должны были особо пострадать.