В этой статье мы сначала разберемся, откуда берется такая чудесная доходность, и как ее люди получают. А потом посмотрим в прямом эфире, как выглядит деконструкция финансовой пирамиды.

Краткая предыстория: Моя профессия связана с инвестициями на традиционных финансовых рынках, и до недавнего времени я особо глубоко не вникал во все эти ваши «бетховены». Но в феврале 2022 года жизнь намекнула уж особенно толсто даже самым закостенелым финансовым консерваторам, что настала пора вкатываться в блокчейн — так что мне пришлось резко перековаться в криптана.

Сначала в серии статей мы разбирались, в какую крипту разумно вложить деньги, если ваша задача — максимально снизить вероятность достать оттуда впоследствии кратно меньшую сумму, чем первоначально было засунуто внутрь. А сейчас уже можно перейти на следующий этап: будем разбираться, каким образом накопленную крипту можно хитро вложить, чтобы получить гарантированную (извините!) доходность в долларах. Ну или не можно — надеюсь, дальше нам с вами это станет понятным. Поехали!

Разбогатеть быстро, без регистрации и смс

В нашем (уже наполовину криптанском) чате периодически всплывала идея, что все нормальные пацаны уже давно и успешно зарабатывают 20% годовых в долларах без всяких там напрягов, просто вкладывая стейблкоин UST на депозит в протоколе Anchor. (Для тех, кто не в курсе: UST/Terra — это криптовалюта, чья стоимость алгоритмически очень крепко привязана к 1 доллару. Но вообще — лучше прочитайте сначала статью про стейблкоины, иначе дальше многое может показаться неясным.)

Надо понимать, что в родном мне мире традиционных финансов словосочетание «гарантированная долларовая доходность в 20% годовых» — это культурно сформулированный синоним для «не стоит трогать пятиметровой палкой». Ну то есть, какие-нибудь государственные облигации Замбии в статусе «у нас дефолт, шеф, усё пропало!» как раз обещают доходность к погашению примерно такого порядка, но приличные люди инвестировать в такое откровенно брезгуют.

Тем не менее, когда я делал ресерч для статьи про стейблкоины, я сразу в нескольких местах наткнулся на примерно такого рода диалоги в исполнении не самых глупых людей:

– Вы ведь считаете UST пирамидой?

– Да, конечно, это пирамида, прямо пирамидища, короче, настоящее МММ!!

– Стало быть, вы поставили свои деньги на падение курса UST?

– Нет, что вы, я конечно как и все остальные – зарабатываю на депозитах UST в Anchor, пока дают!

Если уж даже ребята, которые совсем не верят в эту криптомонету и ожидают ее неминуемый крах, тем не менее пытаются заработать на депозитах с ее участием – значит, что-то в этом есть. И я полез разбираться дальше.

Что за UST и зачем там нужен Anchor

Последние два года в мире крипты происходил бум концепции DeFi – децентрализованных финансов. Идея здесь в воссоздании на блокчейне всем привычных финансовых сервисов, только не в исполнении душных традиционных банков (все вот эти «в каком отделении карту открывали, туда и идите» — фу-фу-фу, криптаны такое не любят), а прямо внутри сети, без лишнего контроля, против системы. Чтобы можно было децентрализованно и займ взять, и депозит разместить, и страховочку сделать.

На базе того же Биткоина строить виртуальные банки неудобно — уж очень он волатильный, иной раз за пару дней падает на 50%. Так что для победного шествия DeFi по планете остро требовались стейблкоины с крепкой привязкой к доллару, и желательно тоже децентрализованные (чтобы система не могла кого попало заморозить и санкциями хвост нахлобучить — у криптоанархистов такое не принято).

Создателем самого популярного децентрализованного стейблкоина и решил стать простой корейский паренек До Квон, выпустивший токен UST (он же TerraUSD). Ход мыслей здесь был такой: DeFi рано или поздно неминуемо захватит весь мир, и если ты окажешься «хозяином» стейблкоина, на котором весь этот шифропанковский рай будет построен — то перед тобой откроются многие крайне приятные перспективы. Вон, у Америки с ее долларом спросите!

Квон реализовал в UST хитрый алгоритмический способ привязки к доллару: когда есть большой спрос на TerraUSD, система смарт-контрактов позволяет быстро выпускать много новых токенов UST в обмен на сжигание другой криптовалюты Luna (уже не стейбловой, ее курс может быть любым), что повышает цену Luna и снижает цену UST, если она из-за скачка спроса вдруг поднялась выше $1. И наоборот: если UST провалился ниже $1, то алгоритм позволяет выпустить новые Luna из воздуха, чтобы выкупить ими подешевевшие UST — что уменьшает цену Luna из-за инфляции предложения, но зато толкает цену UST вверх к $1. (Если ничего не понятно, то прочитайте более подробное объяснение здесь.)

Но мало придумать сам механизм привязки стейблкоина к доллару — для полноценного доминирования UST на рынке нужно еще, чтобы люди массово захотели держать его у себя в кошельках. Именно с этой целью и был запущен Anchor — собственно, виртуальный крипто-банк, который позволяет одним людям брать займы в UST, а другим, соответственно, размещать депозиты. А чтобы депозиты было тащить легко и приятно, До Квон установил радующую взгляд ставку в 20% годовых.

И люди понесли! В конце концов, получать 20% в долларах гораздо приятнее, чем 0,01% по вкладам в традиционных банках. С мая 2021-го по май 2022-го объем депозитов в Anchor увеличился в 50 раз — с $270 миллионов до аж $14 миллиардов! — что уверенно сделало UST крупнейшим децентрализованным стейблкоином в мире.

Откуда деньги, Лебовски?

Вам, наверное, интересно, каким колдунством Anchor умудряется генерировать для вкладчиков долларовую доходность в 20% годовых? Официальное описание протокола говорит нам, что, во-первых, заемщики платят проценты. Во-вторых, заемщики еще и предоставляют обеспечение в другой крипте — его, в свою очередь, тоже можно стейкать («вкладывать») и генерировать с него дополнительный доход.

Звучит, конечно, красиво. Но есть один нюанс: по состоянию на начало мая объем депозитов в Anchor более чем в четыре раза превышал объем займов (а сейчас это превышение вообще достигло 13 к 1!). Думаю, любому даже на уровне интуиции должно быть понятно: банк, который выдает займов в 10 раз меньше, чем принимает депозитов, не может обеспечивать ставку доходности в 20% для своих вкладчиков.

Тем не менее, Anchor уже больше года (с момента запуска в марте 2021 года) действительно выплачивает вкладчикам честную ~20% доходность в UST. Откуда берутся деньги?

Всё просто: высокая доходность обеспечивается за счет сжигания денег венчурных инвесторов, которые поверили в бизнес-гений До Квона и отвалили ему мешок бабла! Львиная доля этих самых 20% платится из специального резервного фонда Anchor, в который сначала залили $70 млн от инвесторов, а в феврале 2022 года добавили еще $450 млн — уж слишком быстро пустела кубышка. (Это я вам еще не рассказал, что заемщикам в Anchor тоже доплачивали за взятие займов токенами ANC, но это уже другая история.)

Зачем инвесторы позволяют До Квону жечь свои деньги? Ну, для пухнущего как на дрожжах фондового рынка это в последние годы является стандартным рецептом появления новых «прорывных» компаний-единрогов. Неважно, генерирует ли компания прибыль — важно только, как быстро она растет!

В общем-то, господствующая сейчас парадигма финансовых рынков считает, что сжечь сотню-другую миллионов долларов инвесторского капитала — это не глупость, это Disruption! Отстегивай клиентам бабла, чтобы их стало как можно больше, даже если ты генерируешь убыток с каждого из них: главное захватить долю рынка пожирнее, ну а как потом начать зарабатывать прибыль — это уж после как-нибудь придумаем. (Правда, Uber вот уже десять лет пытается придумать, как ему перестать генерировать убытки — но что-то пока никак не выходит.)

Как же на всем этом зарабатывать?

Механизм сжигания чужих денег как раз объясняет, почему многие UST-скептики, тем не менее, были рады побаловаться депозитами в Anchor. Если кто-то другой предлагает тебе халявное бабло — то грех этим не воспользоваться!

Единственный вопрос — как это сделать безопасно. Ведь 20% годовых в UST звучит чудесно, но только если вы верите в то, что привязка 1 UST = $1 будет сохраняться как минимум до того момента, пока вам не вернут депозит обратно. А скептики-то как раз в этом и сомневаются! Ведь рано или поздно у инвесторов в До Квона закончатся либо деньги, либо терпение — ставку доходности Anchor придется снижать, начнется массовый отток вкладчиков и распродажа UST.

Крипто-история учит нас, что в таком сценарии алгоритмические стейблкоины ведут себя не очень приятно: их цена немножко отвязывается от доллара и становится чуть меньше (чаще всего — в районе нуля). Вложить $100 в покупку UST, положить их в Anchor с доходностью 20% и через год стать счастливым обладателем 120 UST с рыночной стоимостью в ноль долларов — ну это так себе инвестиционная перспектива.

Поэтому я предполагаю, что хитрые DeFi-гении, которые ставили на падение UST, но при этом зарабатывали на Anchor-депозитах, пользовались одной из трех стратегий хеджирования риска депега UST:

Покупка страховки от депега UST (то есть, отрыва стоимости от $1) у крипто-страховщика вроде Unslashed. Говорят, раньше это стоило всего в районе 2% годовых.

Использование для депозита в Anchor не собственных, а заемных UST. Кладешь в качестве обеспечения надежный стейблкоин (типа USDC) в какой-нибудь другой лендинговый протокол (говорят, работали варианты с Hundred Finance / Rari Pool), берешь под него долг в UST не сильно задорого и уже его вкладываешь в Anchor. Даже если UST в итоге уйдет в ноль — можно вернуть долг этими фантиками и разблокировать свое USDC-обеспечение, которое сохранило свою стоимость.

Занять шорт-позицию в UST (сделать ставку на понижение) через бессрочный фьючерс на бирже вроде FTX. В случае депега UST, шорт-позиция на бирже полностью покроет полученный убыток в долларах.

Конечно, все эти варианты хеджирования (перекладывания риска обесценения UST на кого-то другого) снижают итоговую доходность схемы — но и 15-17% доходности в долларах всё же остаются лакомым кусочком.

Примерно про всё это я и хотел написать для вас статью еще в апреле. Но оказалось, что тут история не заканчивается, а только начинается!

Что было дальше: твиттерский пользователь @stablekwon оказался @unstablekwon

Бабло в резервах Anchor даже после пополнения в феврале 2022 года на $450 млн продолжало быстро заканчиваться — в итоге До Квон объявил, что ставка по депозитам будет постепенно снижаться на 1,5% в месяц. Параллельно было объявлено о покупке Биткоинов на полтора миллиарда долларов в отдельный резервный фонд уже для самого токена UST. Ведь понятно было, что со снижением ставок в Anchor, людям будет нужен новый символ веры для поддержания доверия к устойчивости привязки UST к $1.

Потом наступило 9 мая, и UST вдруг резко вместо доллара стал стоить 70 центов. А к середине дня 11 мая котировки в моменте уже достигали 30 центов…

Собственно, примерно так и выглядит смертельная спираль депега для алгоритмического стейблкоина:

Депозиты на Anchor падают в четыре раза, оттуда выводят UST более чем на $10 миллиардов.

Все массово пытаются избавиться от дешевеющих UST, но покупателей на такие объемы нет.

Алгоритмы пытаются стабилизировать ситуацию за счет масштабного выпуска новых токенов Luna и использования их для выкупа предложения UST, но этого не хватает (несмотря на то, что ежедневный объем возможного минтинга Luna выбирается полностью). Котировки Luna падают почти в 250 раз с $85 в начале месяца до менее $0,35 в начале дня 12 мая.

До Квон пытается успокоить публику в Твиттере и пишет, что дополнительные $1,5 млрд из резервного фонда направляются на выкуп UST для поддержания спроса, но это тоже не спасает ситуацию: Terra то подскакивает до $0,7-0,9, то опять срывается в пучину уж совсем откровенного депега.

Тем временем, в сабреддите, посвященном Luna, инвесторы размышляют о бренности всего сущего, а админы прикрепили на самый верх телефон доверия для предотвращения [Роскомнадзора].

Между тем, паника в стане Лунатиков (seriously, они сами себя так называют), похоже, перекидывается и на другие криптовалюты:

Еще один алгоритмический стейблкоин USDN, который уже разок в начале апреля испытывал депег до $0,7, но потом вроде как восстал из мертвых и вернулся в цене почти к $1 – сейчас решил за компанию с UST еще раз чебурахнуться вниз до $0,78.

Наш любимый Tether после более чем года выдерживания пега в очень узком коридоре просел ниже $0,98. Что пока не выглядит прямо депегом, но показывает нервозность публики. В крупном пуле ликвидности 3pool на Curve, который можно использовать для децентрализованного обмена USDT на более внушающие доверие USDC/DAI видно, что люди массово понесли туда свои Тезеры для такого обмена – так что теперь там образовался дисбаланс между USDT и USDC примерно 13:1 (в нормальной ситуации монеты в пуле должны быть более-менее сбалансированы между собой).

На всякий случай, оговорка: я, конечно, не хочу сказать, что Tether неминуемо упадет прямо в ноль завтра (а может быть, даже раньше) . Это не алгоритмический стейблкоин – там внутри по-хорошему должно быть обеспечение, которое полностью покроет все выпущенные монеты. Печаль в непрозрачности ситуации: мы до конца не знаем, что там за обеспечение лежит внутри, и как оно себя покажет в стрессовой ситуации массового сброса USDT. И в одном из сценариев развития событий может оказаться, что обеспечения на всех не хватит – этот вариант стоит иметь в виду.

Вскрытие покажет

Что явилось триггером такого жесткого падения UST/Luna именно 9 мая — доподлинно на текущий момент неизвестно. Уже выдвинуто несколько конспирологических теорий (как водится — основанных исключительно на слухах от знающих людей):

Кто-то описывает атаку в стиле Сороса (который когда-то обвалил аж целый британский фунт) со стороны неизвестного игрока, который зашортил Биткоин и хотел вынудить До Квона распродавать его биточные резервы для поддержания UST, проваливая тем самым вниз BTC.

Кто-то напрямую называет виновным в атаке хедж-фонд Citadel, кто-то еще добавляет Blackrock и Gemini (UPD: Все трое официально заявили, что это ерунда).

Мне эти попытки объяснения падения Luna и депега UST заговором коварных рептилоидов кажутся совершенно излишней сущностью. Была атака, не была — это совершенно не меняет того факта, что вся конструкция изначально являлась неустойчивой и слабожизнеспособной на долгосрочном горизонте при прекращении постоянных финансовых вливаний.

Как бы то ни было, на текущий момент выглядит так, что светлое будущее UST в качестве главного стейблкоина грядущего криптоанархизма является, скажем так, маловероятным.

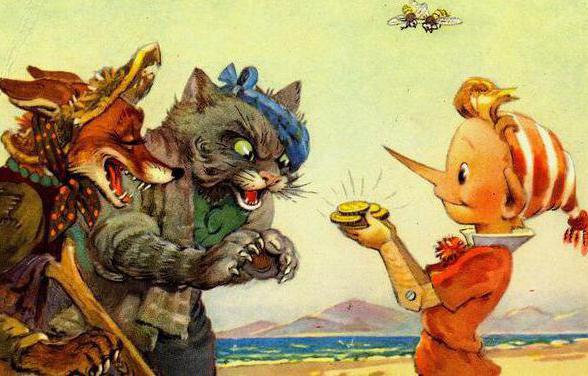

А жаль — я бы, конечно, тоже хотел позарабатывать безрисковые 20% доходности! Впрочем, говорят, тут другой чувачок по имени Джастин Сан собирается повторить подвиг До Квона, и выпустить свой стейблкоин USDD с ожидаемой депозитной доходностью на уровне 30%. Так что, если вайбы Лени Голубкова не дают вам покоя — возможно, шанс совершить инвестицию десятилетия вам еще предоставится.

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям (ну и криптой немного балуюсь, как вы видите). В планах еще статьи с разбором безопасных способов хранения крипты и нюансов разных сетей.