Прежде чем перейти к статье, хочу вам представить, экономическую онлайн игру Brave Knights, в которой вы можете играть и зарабатывать. Регистируйтесь, играйте и зарабатывайте!

Для тех, кто предпочитает сразу прочитать выводы:

Альтернативой акциям индексного фонда (например, ETF FINEX FXRL) на индекс RTSI (IMOEX) на российском рынке являются акции Сбербанка, так как они с высокой точностью следуют за индексом (корреляция 95% и выше);

При размере дивидендов по акциям Сбербанка <7%, НДФЛ будет меньше или равен комиссии за управление FINEX ETF FXRL (0,9%);

Риск (стандартное отклонение) по акциям Сбербанка в 1,5-2 раза выше риска индекса IMOEX и акций FXRL, но настолько же выше и доходность (29% в год вместо 14%), а с учетом дивидендов - и больше;

Акции Сбербанка можно рекомендовать пассивному инвестору для включения в портфель как замену индексному БПИФ (ETF) на российский индекс IMOEX (RTSI) при условии принятия на себя повышенного риска;

Если создать БПИФ (ETF) на акции Сбербанка, можно еще больше сократить расходы инвестора и повысить доходность за счет замены 13% НДФЛ с дивидендов на небольшую комиссию фонда (0,1%-0,3%) - может, компания FINEX заинтересуется?

Зачем инвестору нужны ETF

Биржевые паевые инвестиционные фонды (БПИФ в России, Exchange-traded fund, или ETF в других странах) - самый популярный инструмент для построения портфеля активов пассивного инвестора. Для того, кто не хочет играть в лотерею, пытаясь угадать отдельные акции, которые дадут прибыль и обгонят по доходности индексы широких рынков (S&P500, RTSI и т.д.), акции этих фондов повторяют движение целых индексов, н

о не требуют значительных сумм для приобретения. Например, чтобы в России составить портфель акций, рыночная стоимость которого повторяла бы движение индекса ММВБ (IMOEX) или его долларового собрата RTS (RTSI) - нужны многие десятки тысяч рублей. В то же время, стоимость одной акции биржевого фонда компании FinEx, повторяющего движение этого индекса (FXRL) - меньше пяти тысяч рублей. Для того, чтобы составить портфель, повторяющий движение индекса S&P500 потребуются уже даже не десятки тысяч рублей, а тысячи, если не десятки, долларов, и, в то же время, одна акция фонда Vanguard S&P500 (VOO), повторяющая индекс S&P500 стоит $375 и ее можно купить у российского брокера (например, Финам).

Ах, эти комиссии и налоги!

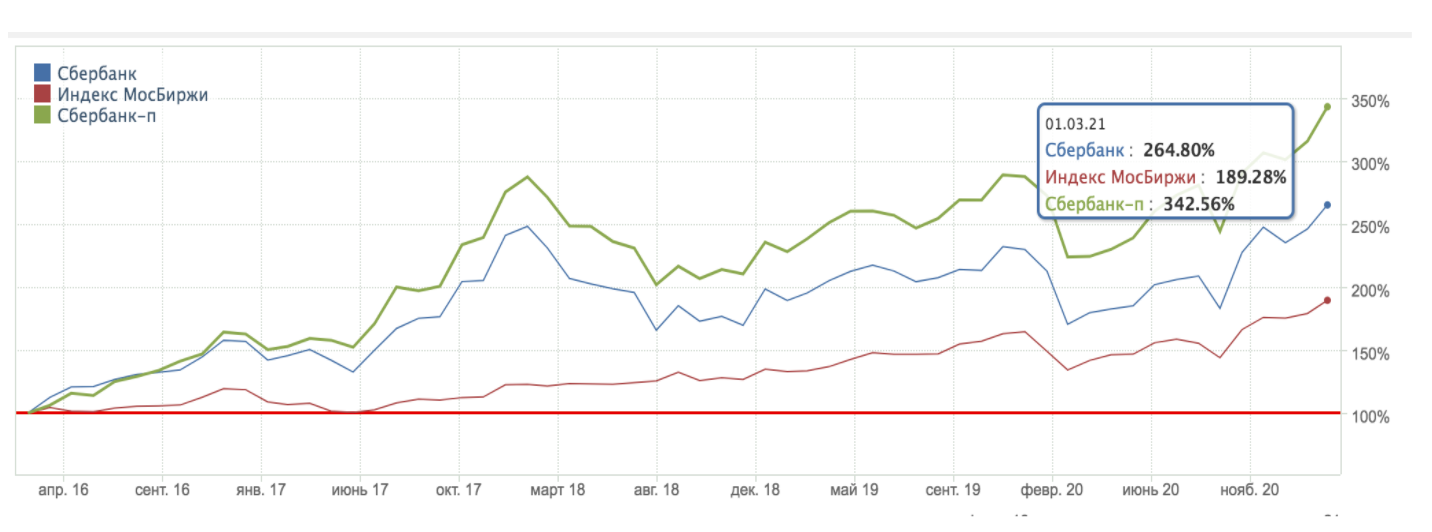

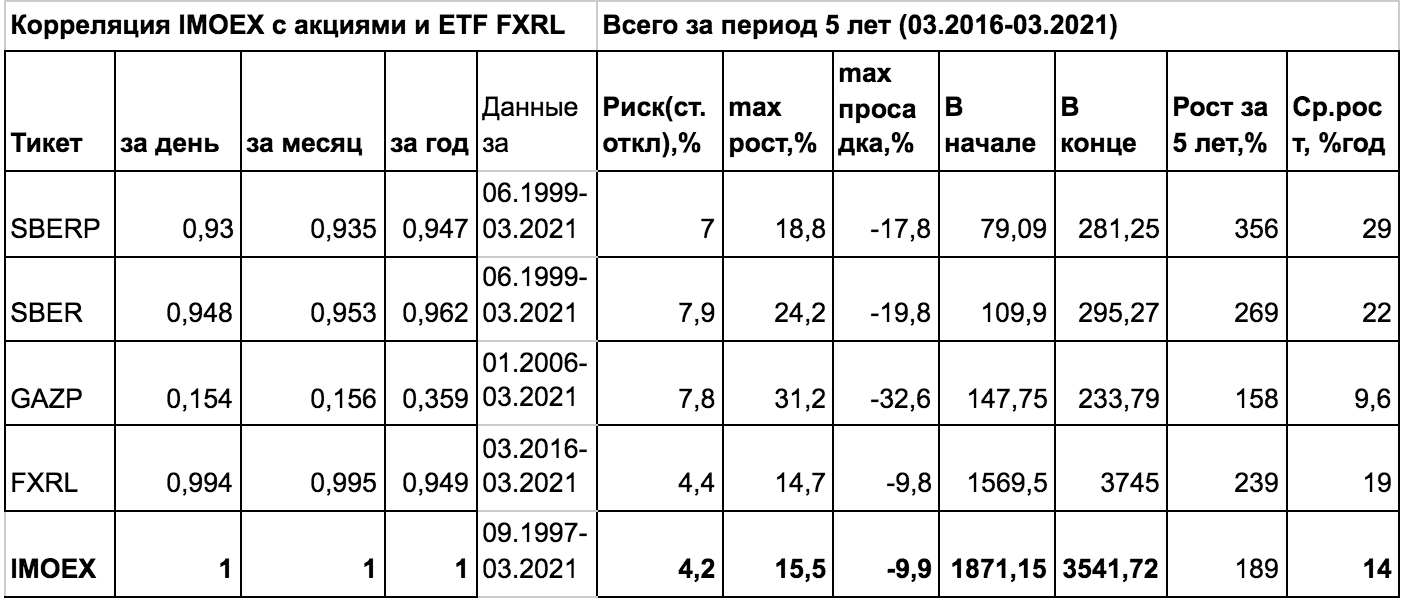

Но, за все, в том числе за простоту и дешевизну акций индексных фондов приходится платить. И здесь российскому инвестору приходится труднее, чем западному. Комиссии большинства российских ETF и БПИФ-ов на порядок и более превосходят комиссии фондов Vanguard (коэффициент общих расходов VOO - 0,03%, а российских - 0,35..0,99%%). Популярный фонд FXRL компании Finex, отслеживающий индекс RTS - тратит на управленческие расходы 0,9% от суммы активов инвестора. С одной стороны, это не мешает фонду FXRL показывать хорошие результаты по доходности (см.Таблицу 1, 239% за 5 лет с учетом реинвестирования дивидендов) по сравнению с бенчмарком (189% - рост индекса IMOEX за 5 лет с 2016 года (рис.1), к тому же, инвестор, который приобрел акции фонда, не платит налог с дивидендов, а дивидендная доходность индекса IMOEX составляет около 5%.

Есть ли альтернатива ETF?

А есть ли возможность получить то же, что дают индексные БПИФ (ETF), но с меньшей комиссией, хотя бы для российских инвесторов? Обойти по величине накладных расходов фонды Vanguard - вряд ли, но для российского рынка есть варианты. Что нужно инвестору от акций биржевого индексного фонда или акций, его заменяющих? Точное следование своему бенчмарку, то есть высокая положительная корреляция годовых, месячных, а лучше - и дневных результатов, и низкие комиссии - деньги, которые фонд забирает себе за управление. Корреляция, или точность следования FXRL за индексом RTSI составляет очень высокие 99,5%. Но если мы посмотрим (Таблица 1, данные - с сайта finam.ru) на самые крупные составляющие индекса IMOEX (Газпром (14%) и Сбербанк (12%)) - то увидим, что для российского инвестора есть варианты, как получить сравнимый результат, не покупая акции фонда:

Как видно из Таблицы 1, сравнимый коэффициент корреляции с индексом IMOEX имеет не только индексный фонд FXRL (95%-99,5%), но и акции Сбербанка, обычные(93%-95%) и привилегированные (95%-96%). Конечно, это немного меньше 99,5% ежедневной корреляции, которую показывают акции FXRL - но за такую высокую точность следования за индексом инвестор и расплачивается, отдавая 0,9% от стоимости активов, вложенных в фонд FXRL. И здесь очень интересным выглядит вариант, когда инвестор, покупая акции Сбербанка, получает почти все преимущества индексного фонда, не платя комиссий за управление и пользуясь значительно большим уровнем ликвидности акций локомотивов российского рынка. Но есть еще вопрос рисков, доходности, дивидендов и налогообложения.

Налоги и дивиденды

Если при покупке акций БПИФ (ETF) инвестор не платит налог с дивидендов, поступающих напрямую в фонд и реинвестируемую им, то при покупке акций Сбербанка дивиденды перечисляются инвестору, а подоходный налог с них будет удержан автоматически брокером. И никаким способом его избежать не удастся - ни покупкой акций на индивидуальный инвестиционный счет, ни удержанием акций в течение трех лет. Получили дивиденды - автоматически 13% отправляется государству. Но при доходности акций Сбербанка ниже 7%, налог как раз составит 0,9% от суммы вложений - то есть станет равным комиссии фонда, так что инвестор ничего не потеряет, а при росте стоимости акций и/или снижении дивидендов - еще и сократит свои расходы.

Риски и доходность

А теперь оценим доходность и риски вложений в фонд FXRL в сравнении с вложениями напрямую в акции Сбербанка. В Таблице 1 приведены данные за 5 лет (так как ETF компании FinEx появились относительно недавно). Тут особых сюрпризов не обнаруживается - да, риск вложения в отдельные акции в полтора раза превышает риск вложений в индексный фонд широкого рынка FXRL, но еще больше повышается и доходность вложений - 29% годовых против 19%, и это без учета дивидендов по привилегированным акциям Сбербанка! Как говорится, каждый может выбрать по себе. Хотим повыше доходность - покупаем акции Сбер преф, пониже - просто Сбер. А если совсем повышенного риска не хочется - продолжаем вкладывать средства в индексные биржевые фонды, например, FXRL.

Итог

Краткие выводы приведены в начале статьи. Было бы неплохо компании FinEx создать отдельный индексный фонд на акции Сбербанка и установить для него комиссию меньше, чем для фонда FXRL (не 0,9%, а, например, 0,1%-0,3%). Так как дивиденды, поступающие в ETF не облагаются налогом, это позволило бы снизить расходы инвесторов, а снижение комиссий и налогов, как известно, оказывает определяющее влияние на доходность инвестиционного портфеля пассивного инвестора.