Прежде чем перейти к статье, хочу вам представить, экономическую онлайн игру Brave Knights, в которой вы можете играть и зарабатывать. Регистируйтесь, играйте и зарабатывайте!

В начале октября 2019 года в Федеральной антимонопольной службе (ФАС) прошла встреча по привлечению недропользователей (на встрече участвовали представители золотодобывающих компаний) к биржевой торговле драгоценными металлами, как было заявлено в письме ФАС: «в рамках разработки Плана мероприятий по системному развитию организованных торгов на товарных рынках».

Цель этой статьи показать на примерах, что мероприятия, которые обсуждались на встрече для роста ликвидности золота на биржевом рынке РФ, не дадут должного эффекта к росту объема торгов золотом, если не принять во внимание информацию о современной природе ликвидности торгов, о чем собственно и пойдет речь далее по тексту.

Если Вам интересна тема: почему например ликвидность по нефти на биржах РФ далеко отстает от ликвидности нефти на биржах CME и ICE, то стоит продолжить чтение.

На встрече все прошло достаточно буднично: вводное слово от ФАС, презентация Московской биржи по мероприятиям, что планируется сделать и вопросы-ответы по теме, информация, что работа продолжится в подкомитете Биржевого комитета и на чем собственно все участники и разошлись, вроде бы все хорошо, но у меня осталось ощущение, что понимание современной природы ликвидности западного рынка у участников встречи нет.

У меня был единственный вопрос: почему при торговле фьючерсами нефти на Московской бирже ликвидность, т.е. объемы и возможность совершить сделку есть на горизонте 2-3 месяца, а на биржах CME и ICE она существует на горизонте 2-х лет?

Ответ на этот вопрос, что на российском рынке нефти просто меньше участников и поэтому рынок не такой ликвидный, как на биржах CME и ICE и есть миф о современной ликвидности «Чем больше участников на рынке, тем больше ликвидность на рынке».

Все логично и в реальности этот фактор конечно существует, НО вопрос то был: здесь и сейчас продать нефть на горизонте 2-х лет на РФ рынке, т.е. из ответа следует, что из-за большего количества участников торгов на Западе появляются участники кто готов взять на себя риск по ценам на нефть на 2-х летнем горизонте и они создают этот спрос и предложение на нефть на 2-х летнем горизонте? Либо не поняли вопрос, либо нет понимания природы современной ликвидности 2-х летнего горизонта по нефти.

Перед описанием понимания современной природы ликвидности приведу 3 небольших факта, которыми буду оперировать:

Факт 1: Биржевой товарный рынок можно условно разделить на спотовый рынок (где торгуется контракты на физическую поставку биржевого товара, например золото, нефть, сахар, кофе, какао, пшеница и т.д.) и на рынок деривативов (производными ценными бумагами, обычно фьючерсами, например покупка 1 фьючерса нефти – это купить право на покупку нефти по цене сделки на конкретную дату в будущем / на дату экспирации).

Факт 2: На западном биржевом рынке на 1 физический баррель нефти приходиться порядка 60 000 бумажных баррелей, торгуемых в фьючерсах / деривативах на мировых площадках (нашел на сайте ФАС слайд по нефти, где соотношение меньше, но в целом факт, что рынок спотовых торгов нефти на порядок ниже, чем на деривативном рынке нефти есть и в слайдах ФАС, ссылочка в конце статьи).

Вывод: рынок деривативов гораздо больше, чем рынок спотовых товаров, так как рынок деривативов охватывает потребности потребителей на 1-2 года вперед, а спотовый только 2-3 месячный горизонт и очевидно, что из-за объема рынка именно деривативный рынок играет главную роль в ценообразовании на биржевой товар, так как этот рынок на порядки больше.

По этой причине и ликвидность биржевого товара определяется в основном деривативным рынком, а не спотовым, т.е. участники деривативного рынка играют большую роль в ценообразовании, так как торгуют большие объемы.

Факт 3: Из опыта торговли на биржах ICE и CME как профессиональный трейдер на протяжение года столкнулся с фактом, что ТОП-1 или ТОП-2 по объемам в торговле фьючерсными контрактами сахара на ICE – это английская трейдерская компания, которая оперирует суммой гарантийного обеспечения на бирже порядка 100-200 млн долларов, т.е. по сути компания среднего бизнеса является тем участником торгов, который берет риски по стоимости сахара на горизонте 1-1.5 лет (на сахаре ниже ликвидность, чем на нефти) в больших объемах.

Вывод: Участник торгов с оборотным капиталом 100-200 млн может торговать большие объемы на рынке фьючерсов биржевого много миллиардного товара и быть ТОП-1 по объему фьючерсов.

Если коротко, то это возможно, потому что на рынке такие участники торгуют не фьючерсами, а календарными спредами – это финансовый инструмент, который состоит из 2-х фьючерсов разных периодов и разной направленности. Например, если мы покупаем 1 лот нефти календарного спреда DEC19 – JAN20, то мы одной транзакцией покупаем 1 лот фьючерса в DEC19 года и продаем 1 лот фьючерса в JAN20.

Такие инструменты есть на Московской биржи, НО они используются для классических транзакций, так называемого роллирования, когда трейдер хочет перейти из одного фьючерса в другой одной сделкой. Например, у трейдера есть позиция и куплено (+)10 лотов нефти во фьючерсе на DEC19, он считает, что нефть будет расти, но рост будет в JAN20, для этого он выставляет ордер на продажу в (-)10 лотов по календарному спреду DEC19 – JAN20 и при исполнении ордера у него в DEC19 остается 0 лотов, так (+)10 схлопываются с (-)10 лотами, а в JAN20 появляется (+)10 лотов фьючерсов на покупку. Как результат трейдер перевел позицию с декабря на январь и одновременно платит меньше комиссию, так как сделка прошла по 1-му инструменту по календарному спреду DEC19 – JAN20.

Кто и когда на Западе придумал использовать торговлю календарными спредами, чтобы торговать так называемые risk averse стратегии не знаю, но понимаю, что именно торговля таких стратегий, используя календарные спреды на фьючерсы, является причиной современной ликвидности на фьючерсах на горизонтах 1-2 года на рынках CME и ICE, в том числе и рынке нефти.

Если Вы торгуете нефть во фьючерсах, например на CME (Light Sweet, тикер CL,) то первое с чем Вы сталкиваетесь это с объемом денег, который Вам надо иметь на счете, чтобы перенести позицию через ночь (так называемый overnight), Вам для 1 лота фьючерса нефти нужно порядка 5-6 тыс долларов иметь на счете для так называемого гарантийного обеспечения (ГО) бирже, хотя внутри дня брокер Вам позволяет торговать одним лотом если у Вас есть хотя бы 1000 долларов.

Причина такой ситуации в высокой волатильности цен на нефть, например при росте цены нефти с 60 долларов на 1% т.е. на 60 центов, получаем рост в 60 пунктов и трейдер может на это росте выиграть/проиграть 600 долларов (1 пункт = 10 долларам). По этой причине, когда биржа просит для переноса 5000 долларов, она предполагает волатильность по нефти порядка 500 пунктов и сумма позволит гарантировать исполнение сделки, ведь на рынке одна сторона всегда зарабатывает, а другая проигрывает, а биржа лишь гарантирует выполнение сделки используя для этого механизм ГО. Внутри дня брокер позволяет Вам снижать ГО, так как в случае нехватки средств просто сам закрывает Ваши позиции, чтобы не брать риски на себя.

Дело в том, что волатильность календарных спредов обычно в 5-10 раз меньше чем волатильность фьючерсов из которых он состоит, учитывая что эти фьючерсы имеют разную направленность, т.е. 1 нога спреда – это фьючерс на покупку, другая нога спреда – это фьючерс на продажу, т.е. для переноса 1 лота календарного спреда нефти (а внутри это 2 лота фьючерса нефти) нужно 500 – 1000 долларов для ГО.

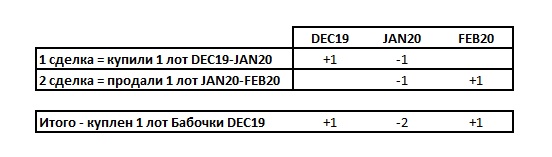

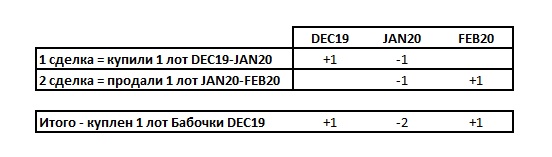

Теперь давайте представим себе, что Вы купили 1-й сделкой 1 лот календарного спреда DEC19-JAN20 и рынок пошел вверх и Вы продали 2-й спред JAN20-FEB20, таким образом Вы собрали хеджевую конструкцию, которая на языке трейдеров, кто торгует risk averse стратегии, называется «бабочка», см.рисунок ниже — на рисунке куплен 1 лот «бабочки» в нефти (внутри бабочки как Вы понимаете 4 лота фьючерса нефти).

У этой конструкции есть цена и если Вы открыли обе сделки по лимитным ордерам, то это уже прибыльная сделка, так как бабочка на (+)1-2 пункта дешевле, чем можно купить рыночными ордерами на рынке такую конструкцию.

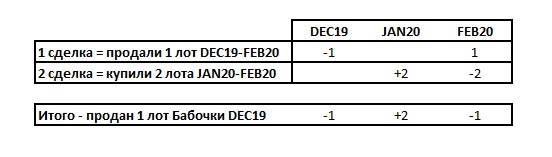

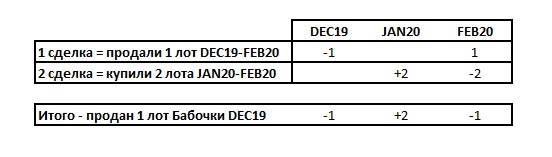

Следующий шаг разобрать конструкцию, а разбирают ее собирая бабочку на продажу, например продали 1 лот DEC19-FEB20 перед падением рынка нефти, потом после того как рынок купили 2 лота JAN20-FEB20 (могут быть и другие варианты сбора конструкции).

В результате Вы сами себя закрыли собрав конструкцию в противоположном направлении и на счете у себя зафиксировали прибыль от такой сделки.

Зачем эти детали? дело в том что волатильность таких хеджевых конструкций еще меньше, чем спредов и для переноса 1 лота бабочки (в которой 4 лота фьючерса нефти) нужно лишь 250-300 долларов ГО.

То есть при торговле 1 фьючерсом нефти для переноса через ночь Вам нужно на счете иметь 5000 долларов ГО, если Вы торгуете фьючерсами нефти через календарные спреды Вам на 1 лот фьючерса в бабочке нужно 50-80 долларов ГО, в десять раз меньше.

Собирая конструкцию бабочки на покупку по цене (+)10 к примеру, потом собираете конструкцию бабочки на продажу на (+)11 и тогда Вы заработаете 4-мя сделками (+)1 пункт или 10 долларов, при этом чтобы получить прибыль от этого биржа с Вас должна взять комиссию меньше этих 10 долларов прибыли, а ведь в сделках участвовало 4 лота фьючерса по сути купили и продали в разных периодах и для физических лиц это будет стоить примерно 16-18 долларов комиссии бирже.

Именно поэтому профессиональным трейдерам комиссия биржи по таким сделкам должна быть 1-1.5 доллара на круг (обычно это называют рибейты от биржи за объем сделок) или 4-6 долларов, тогда за эти 4 сделки трейдер заработает 10 — 6 = 4 доллара. И вот чтобы заработать 200 — 400 долларов на 4-х сделках трейдер и начинает торговать не 1 лотом в хеджевых конструкциях, а 20, 50, 100 лотами и более и здесь появляется ОБЪЕМ или ликвидность.

Если Вы купили 100 лотов бабочки то у Вас ГО = 800 долларов, а на кривой фьючерсов висит 400 лотов фьючерсов нефти в 3-х периодах: (+)100 (-)200 (+)100.

Существуют и другие примеры хеджевых конструкций: кондорры (пример купить 1 лот кондорра это получить на кривой фьючерсов (+)1 (-)1 (-)1 (+)1, т.е. охватывает 4 периода и содержит 4 фьючерса), комбо (пример 1 лот комбо это на кривой фьючерсов (+)1 (-)3 (+)3 (-)1, тоже охватывается 4 периода и содержит 8 фьючерсов).

Итого по календарным спредам: думаю этот пример дал понимание как трейдерская компания с оборотным капиталом в 100 млн долларов стала ТОП-1 в торговле сахаром на фьючерсах на ICE. По сути причина этого торговля risk averse стратегий трейдерами — «оптовиками», которые за счет того, что торгуют мало волатильными хеджевыми конструкциям (условно на сленги «пипсуют») и чтобы заработать торгуют большими объемами используя календарные спреды, фиксируя своими сделками как «цементом» всю фьючерсную кривую на разных периодах времени.

Такое «цементирование» фьючерсной кривой большим количеством купленных и проданных фьючерсов в большом кол-ве периодов снижает волатильность биржевого товара на больших горизонтах из-за спекулятивной активности и волатильность если и порождается, то наличием объективных факторов макроэкономики индустрии биржевого товара.

С другой стороны такое «цементирование» рынка позволяет все равно заработать такими трейдерам-«оптовикам», потому что им все равно покупать или продавать, понятно что, чтобы собрать конструкцию по выгодной цене важно встать по направлению рынка внутри ближайших 2-3 часов: к примеру если фронтальный фьючерс нефти идет вверх на 10-20 пунктов, то 1-я нога конструкции должна начинаться с покупки, как только рынок вырастет фронтальный фьючерс на эти 10-20 пунктов, то в спреде это будет движение вверх на 1-2 пункта, тогда стоит по лимитному ордеру на продажу открывать 2-ю ногу конструкции.

Такие микроколебания в спреде достаточно чтобы собрать конструкцию по выгодной цене, следующий этап собрать туже конструкцию только в другом направлении.

Именно поэтому трейдерам-«оптовикам» все равно, где продавать и покупать, по

тому что в этом одном периоде они покупают, а в другом продают пользуясь календарными инструментами как производными деривативными инструментами. И в большинстве своем именно их ордера стоят в «стаканах», а не маркет-мейкеров кто готов постоять за денежку в «стакане».

Такова современная природа ликвидности на фьючерсах и это можно рассматривать как одну из причин почему рынок ходит чаще не направленно вверх или вниз, а в большей степени в «боковике». Потому что трейдерам, кто торгуют такие стратегии, чтобы зайти по лимитным ордерам нужно чтобы рынок сходил сначала к примеру вверх, а потом вниз или наоборот и они безусловно способствуют такому движению рынка внутри дня торгуя крупные позиции.

Если же рынок пошел против трейдера, то по стоп-ордеру трейдер получает хеджевую конструкцию по не выгодной цене, т.е. остается в рынке и у него есть шанс разобрать эту убыточную конструкцию и выйти в ноль и не зафиксировать убыток.

Может показаться, что достаточно просто заработать прибыль, но практика обычно на 10 конструкций 3-4 прибыльных, остальные приходиться разбирать по стоимости входа в рынок. Так что торговля таких конструкций – это тоже риски, но допустимые и контролируемые, потому что при такой торговле никто не берет на себя риск торговли длинных горизонтов времени

История торговли показывает, что цены фьючерсов соседних месяцев редко разбегаются в разные стороны. Здесь есть и исключения конечно на сезонных биржевых товарах, к примеру на природном газе спреды март-апрель, октябрь-ноябрь — это переходы «зима-лето» не рекомендовал бы использовать даже в хеджевых конструкциях. Или другой пример в агрокультурах (какао, кофе, пшеница) там спреды между разными календарными годами тоже могут сильно зависеть от капризов погоды.

В целом этот подход торговли работает и трейдеры «оптовики» часто служат другой стороной сделки для потребителей и производителей биржевого товара, просто каждый зарабатывает свой «хлеб» по разному. Не стоит считать, что такие стратегии дают легко заработать: из 10-15 трейдеров кто начинает торговать такие стратегии через пару лет остаются в профессиональной торговле 1-2 человека, у остальных не получается зарабатывать на «хлеб» такой торговлей.

Если мы хотим в России повысить ликвидность к примеру на рынке нефти то стоит принять во внимание:

Вот 9 моментов, что пришли на ум, на которые стоит обратить внимание по ликвидности на рынке нефти в России по аналогии с CME и ICE. Большинство этих моментов завязано на ИТ реализацию, именно поэтому я выбрал площадку Хабра для публикации этой статьи, потому как сам ИТ специалист по 1-й специальности считаю, что в РФ есть такие люди и ресурсы, кто могут такое сделать, но все как всегда упирается в организацию этого процесса.

Стоит понимать, что проблема ликвидности на рынке нефти в РФ не в том, что фьючерс поставочный, как прозвучало на встрече, а именно в неразвитости деривативного рынка РФ и отсутствие таких инструментов как календарные спреды. Например при поставочном фьючерсе трейдеры-«оптовики», кто торгует такие стратегии, просто закрывают позиции за 1-2 дня согласно политики управления рисками в своих компаниях и поэтому поставочный фьючерс или не поставочный — это не важно.

Золото не торгуется в календарных спредах. И скорее всего причина в том, что золото всегда рассматривалось как конкурент доллара, и именно в долларе, а именно в процентных ставках на доллар по инструменту EURODOLLAR (на CME, не путать с валютной парой EUR/USD ) самая высокая ликвидность по горизонту: порядка 5-7 лет, там торгуются квартальные спреды.

Один только факт, что в «стакане» EURODOLLAR первых 3-х лет в квартальном спреде стоят в среднем по 50 000 – 100 000 лотов, где 1 лот фьючерса EURODOLLAR – это контракт дать в долг или взять в долг 1 млн.долларов по котируемой процентной ставке, то уже по этому факту можно понять причину силы доллара как мировой валюты. И такая ликвидность доступна в круглосуточном режиме.

Все мы думаю слышали историю как во времена Рузвельта во время депрессии изъяли физическое золото у американцев, по сути изъяли альтернативу доллара из обращения.

И сейчас, когда доллар начинает сдавать свои позиции, и существует тенденция регионализации мировой экономики, обсуждаются какие региональные валютные зоны могут появиться, то золото начинает снова рассматриваться как альтернативная денежная единица.

Учитывая физическое ограничение количества золота, то многие считают, что у него мало шансов, с другой стороны развивая торговлю золота деривативными инструментами решается вопрос дефицита золота, так как во фьючерсную кривую по золоту можно загнать сколько угодно денег под цену на золото и есть примеры фьючерсной кривой EURODOLLAR, нефти (не зря же на 1 физический баррель нефти 60 000 баррелей бумажных).

На встрече обсуждалось еще ряд моментов:

1. Обеспечить линк / взаимосвязь московской биржевой площадки с лондонской и пекинской. Да, поможет в ликвидности на спотовом рынке, не поможет в ликвидности на больших периодах

2. Обязать продавать золото золотодобытчиков. Можно и так, а как же рыночные механизмы ценообразования? Может лучше все таки деривативы по золоту развивать? К примеру есть много небольших золотодобытчиков в россыпном золоте, кто может на следующий добычной сезон зафиксировать цены на золото используя ликвидную фьючерсную кривую, под эту определенность профинансировать закупку топлива, материалов, запчастей и завоз его по «зимнику» и добыть это золото и принести его на рынок.

Для информации: ТОП-25 компаний по золотодобыче по 2018 году замыкает компания с объемом добычи 1 300 кг, а значит таких небольших компаний у нас сотни, кто может при такой определенности в ценах по золоту профинансироваться под эту определенность, так как экономика добычи в россыпном золоте достаточно простая

3. Помочь крупным золотодобытчикам снять ограничение у банков продавать с добытое золота только банкам, кто профинансировал этот бизнес. А зачем? Для торговли деривативами нужны лишь деньги и не важно в залоге ли золото или нет, а ликвидность на больших горизонты позволяет хеджировать риски по ценам даже если золото в залоге, главное чтобы деньги были под ГО.

P.S.: поймал себя на мысли, когда слушал выступление представителя Московской биржи в ФАС, а Московская биржа – это по сути наш монополист на российском биржевом рынке, что место выступление правильное – здание ФАС ( Федеральной Антимонопольной Службы) …

А вот будет что то двигаться дальше, поживем, увидим

Ссылка на презентацию ФАС, слайд 8 по нефти

Цель этой статьи показать на примерах, что мероприятия, которые обсуждались на встрече для роста ликвидности золота на биржевом рынке РФ, не дадут должного эффекта к росту объема торгов золотом, если не принять во внимание информацию о современной природе ликвидности торгов, о чем собственно и пойдет речь далее по тексту.

Если Вам интересна тема: почему например ликвидность по нефти на биржах РФ далеко отстает от ликвидности нефти на биржах CME и ICE, то стоит продолжить чтение.

Кратко о встрече

На встрече все прошло достаточно буднично: вводное слово от ФАС, презентация Московской биржи по мероприятиям, что планируется сделать и вопросы-ответы по теме, информация, что работа продолжится в подкомитете Биржевого комитета и на чем собственно все участники и разошлись, вроде бы все хорошо, но у меня осталось ощущение, что понимание современной природы ликвидности западного рынка у участников встречи нет.

У меня был единственный вопрос: почему при торговле фьючерсами нефти на Московской бирже ликвидность, т.е. объемы и возможность совершить сделку есть на горизонте 2-3 месяца, а на биржах CME и ICE она существует на горизонте 2-х лет?

Ответ на этот вопрос, что на российском рынке нефти просто меньше участников и поэтому рынок не такой ликвидный, как на биржах CME и ICE и есть миф о современной ликвидности «Чем больше участников на рынке, тем больше ликвидность на рынке».

Собственно об этом мифе и пойдет речь дальше

Все логично и в реальности этот фактор конечно существует, НО вопрос то был: здесь и сейчас продать нефть на горизонте 2-х лет на РФ рынке, т.е. из ответа следует, что из-за большего количества участников торгов на Западе появляются участники кто готов взять на себя риск по ценам на нефть на 2-х летнем горизонте и они создают этот спрос и предложение на нефть на 2-х летнем горизонте? Либо не поняли вопрос, либо нет понимания природы современной ликвидности 2-х летнего горизонта по нефти.

Перед описанием понимания современной природы ликвидности приведу 3 небольших факта, которыми буду оперировать:

Факт 1: Биржевой товарный рынок можно условно разделить на спотовый рынок (где торгуется контракты на физическую поставку биржевого товара, например золото, нефть, сахар, кофе, какао, пшеница и т.д.) и на рынок деривативов (производными ценными бумагами, обычно фьючерсами, например покупка 1 фьючерса нефти – это купить право на покупку нефти по цене сделки на конкретную дату в будущем / на дату экспирации).

Факт 2: На западном биржевом рынке на 1 физический баррель нефти приходиться порядка 60 000 бумажных баррелей, торгуемых в фьючерсах / деривативах на мировых площадках (нашел на сайте ФАС слайд по нефти, где соотношение меньше, но в целом факт, что рынок спотовых торгов нефти на порядок ниже, чем на деривативном рынке нефти есть и в слайдах ФАС, ссылочка в конце статьи).

Вывод: рынок деривативов гораздо больше, чем рынок спотовых товаров, так как рынок деривативов охватывает потребности потребителей на 1-2 года вперед, а спотовый только 2-3 месячный горизонт и очевидно, что из-за объема рынка именно деривативный рынок играет главную роль в ценообразовании на биржевой товар, так как этот рынок на порядки больше.

По этой причине и ликвидность биржевого товара определяется в основном деривативным рынком, а не спотовым, т.е. участники деривативного рынка играют большую роль в ценообразовании, так как торгуют большие объемы.

Факт 3: Из опыта торговли на биржах ICE и CME как профессиональный трейдер на протяжение года столкнулся с фактом, что ТОП-1 или ТОП-2 по объемам в торговле фьючерсными контрактами сахара на ICE – это английская трейдерская компания, которая оперирует суммой гарантийного обеспечения на бирже порядка 100-200 млн долларов, т.е. по сути компания среднего бизнеса является тем участником торгов, который берет риски по стоимости сахара на горизонте 1-1.5 лет (на сахаре ниже ликвидность, чем на нефти) в больших объемах.

Вывод: Участник торгов с оборотным капиталом 100-200 млн может торговать большие объемы на рынке фьючерсов биржевого много миллиардного товара и быть ТОП-1 по объему фьючерсов.

Как такое возможно ?

Если коротко, то это возможно, потому что на рынке такие участники торгуют не фьючерсами, а календарными спредами – это финансовый инструмент, который состоит из 2-х фьючерсов разных периодов и разной направленности. Например, если мы покупаем 1 лот нефти календарного спреда DEC19 – JAN20, то мы одной транзакцией покупаем 1 лот фьючерса в DEC19 года и продаем 1 лот фьючерса в JAN20.

Такие инструменты есть на Московской биржи, НО они используются для классических транзакций, так называемого роллирования, когда трейдер хочет перейти из одного фьючерса в другой одной сделкой. Например, у трейдера есть позиция и куплено (+)10 лотов нефти во фьючерсе на DEC19, он считает, что нефть будет расти, но рост будет в JAN20, для этого он выставляет ордер на продажу в (-)10 лотов по календарному спреду DEC19 – JAN20 и при исполнении ордера у него в DEC19 остается 0 лотов, так (+)10 схлопываются с (-)10 лотами, а в JAN20 появляется (+)10 лотов фьючерсов на покупку. Как результат трейдер перевел позицию с декабря на январь и одновременно платит меньше комиссию, так как сделка прошла по 1-му инструменту по календарному спреду DEC19 – JAN20.

Кто и когда на Западе придумал использовать торговлю календарными спредами, чтобы торговать так называемые risk averse стратегии не знаю, но понимаю, что именно торговля таких стратегий, используя календарные спреды на фьючерсы, является причиной современной ликвидности на фьючерсах на горизонтах 1-2 года на рынках CME и ICE, в том числе и рынке нефти.

Детали по календарным спредам

Если Вы торгуете нефть во фьючерсах, например на CME (Light Sweet, тикер CL,) то первое с чем Вы сталкиваетесь это с объемом денег, который Вам надо иметь на счете, чтобы перенести позицию через ночь (так называемый overnight), Вам для 1 лота фьючерса нефти нужно порядка 5-6 тыс долларов иметь на счете для так называемого гарантийного обеспечения (ГО) бирже, хотя внутри дня брокер Вам позволяет торговать одним лотом если у Вас есть хотя бы 1000 долларов.

Причина такой ситуации в высокой волатильности цен на нефть, например при росте цены нефти с 60 долларов на 1% т.е. на 60 центов, получаем рост в 60 пунктов и трейдер может на это росте выиграть/проиграть 600 долларов (1 пункт = 10 долларам). По этой причине, когда биржа просит для переноса 5000 долларов, она предполагает волатильность по нефти порядка 500 пунктов и сумма позволит гарантировать исполнение сделки, ведь на рынке одна сторона всегда зарабатывает, а другая проигрывает, а биржа лишь гарантирует выполнение сделки используя для этого механизм ГО. Внутри дня брокер позволяет Вам снижать ГО, так как в случае нехватки средств просто сам закрывает Ваши позиции, чтобы не брать риски на себя.

При чем здесь календарные спреды ?

Дело в том, что волатильность календарных спредов обычно в 5-10 раз меньше чем волатильность фьючерсов из которых он состоит, учитывая что эти фьючерсы имеют разную направленность, т.е. 1 нога спреда – это фьючерс на покупку, другая нога спреда – это фьючерс на продажу, т.е. для переноса 1 лота календарного спреда нефти (а внутри это 2 лота фьючерса нефти) нужно 500 – 1000 долларов для ГО.

Теперь давайте представим себе, что Вы купили 1-й сделкой 1 лот календарного спреда DEC19-JAN20 и рынок пошел вверх и Вы продали 2-й спред JAN20-FEB20, таким образом Вы собрали хеджевую конструкцию, которая на языке трейдеров, кто торгует risk averse стратегии, называется «бабочка», см.рисунок ниже — на рисунке куплен 1 лот «бабочки» в нефти (внутри бабочки как Вы понимаете 4 лота фьючерса нефти).

У этой конструкции есть цена и если Вы открыли обе сделки по лимитным ордерам, то это уже прибыльная сделка, так как бабочка на (+)1-2 пункта дешевле, чем можно купить рыночными ордерами на рынке такую конструкцию.

Следующий шаг разобрать конструкцию, а разбирают ее собирая бабочку на продажу, например продали 1 лот DEC19-FEB20 перед падением рынка нефти, потом после того как рынок купили 2 лота JAN20-FEB20 (могут быть и другие варианты сбора конструкции).

В результате Вы сами себя закрыли собрав конструкцию в противоположном направлении и на счете у себя зафиксировали прибыль от такой сделки.

Зачем эти детали? дело в том что волатильность таких хеджевых конструкций еще меньше, чем спредов и для переноса 1 лота бабочки (в которой 4 лота фьючерса нефти) нужно лишь 250-300 долларов ГО.

То есть при торговле 1 фьючерсом нефти для переноса через ночь Вам нужно на счете иметь 5000 долларов ГО, если Вы торгуете фьючерсами нефти через календарные спреды Вам на 1 лот фьючерса в бабочке нужно 50-80 долларов ГО, в десять раз меньше.

Другой важный момент по спредам

Собирая конструкцию бабочки на покупку по цене (+)10 к примеру, потом собираете конструкцию бабочки на продажу на (+)11 и тогда Вы заработаете 4-мя сделками (+)1 пункт или 10 долларов, при этом чтобы получить прибыль от этого биржа с Вас должна взять комиссию меньше этих 10 долларов прибыли, а ведь в сделках участвовало 4 лота фьючерса по сути купили и продали в разных периодах и для физических лиц это будет стоить примерно 16-18 долларов комиссии бирже.

Именно поэтому профессиональным трейдерам комиссия биржи по таким сделкам должна быть 1-1.5 доллара на круг (обычно это называют рибейты от биржи за объем сделок) или 4-6 долларов, тогда за эти 4 сделки трейдер заработает 10 — 6 = 4 доллара. И вот чтобы заработать 200 — 400 долларов на 4-х сделках трейдер и начинает торговать не 1 лотом в хеджевых конструкциях, а 20, 50, 100 лотами и более и здесь появляется ОБЪЕМ или ликвидность.

Если Вы купили 100 лотов бабочки то у Вас ГО = 800 долларов, а на кривой фьючерсов висит 400 лотов фьючерсов нефти в 3-х периодах: (+)100 (-)200 (+)100.

Существуют и другие примеры хеджевых конструкций: кондорры (пример купить 1 лот кондорра это получить на кривой фьючерсов (+)1 (-)1 (-)1 (+)1, т.е. охватывает 4 периода и содержит 4 фьючерса), комбо (пример 1 лот комбо это на кривой фьючерсов (+)1 (-)3 (+)3 (-)1, тоже охватывается 4 периода и содержит 8 фьючерсов).

Итого по календарным спредам: думаю этот пример дал понимание как трейдерская компания с оборотным капиталом в 100 млн долларов стала ТОП-1 в торговле сахаром на фьючерсах на ICE. По сути причина этого торговля risk averse стратегий трейдерами — «оптовиками», которые за счет того, что торгуют мало волатильными хеджевыми конструкциям (условно на сленги «пипсуют») и чтобы заработать торгуют большими объемами используя календарные спреды, фиксируя своими сделками как «цементом» всю фьючерсную кривую на разных периодах времени.

Такое «цементирование» фьючерсной кривой большим количеством купленных и проданных фьючерсов в большом кол-ве периодов снижает волатильность биржевого товара на больших горизонтах из-за спекулятивной активности и волатильность если и порождается, то наличием объективных факторов макроэкономики индустрии биржевого товара.

С другой стороны такое «цементирование» рынка позволяет все равно заработать такими трейдерам-«оптовикам», потому что им все равно покупать или продавать, понятно что, чтобы собрать конструкцию по выгодной цене важно встать по направлению рынка внутри ближайших 2-3 часов: к примеру если фронтальный фьючерс нефти идет вверх на 10-20 пунктов, то 1-я нога конструкции должна начинаться с покупки, как только рынок вырастет фронтальный фьючерс на эти 10-20 пунктов, то в спреде это будет движение вверх на 1-2 пункта, тогда стоит по лимитному ордеру на продажу открывать 2-ю ногу конструкции.

Такие микроколебания в спреде достаточно чтобы собрать конструкцию по выгодной цене, следующий этап собрать туже конструкцию только в другом направлении.

Именно поэтому трейдерам-«оптовикам» все равно, где продавать и покупать, по

тому что в этом одном периоде они покупают, а в другом продают пользуясь календарными инструментами как производными деривативными инструментами. И в большинстве своем именно их ордера стоят в «стаканах», а не маркет-мейкеров кто готов постоять за денежку в «стакане».

Такова современная природа ликвидности на фьючерсах и это можно рассматривать как одну из причин почему рынок ходит чаще не направленно вверх или вниз, а в большей степени в «боковике». Потому что трейдерам, кто торгуют такие стратегии, чтобы зайти по лимитным ордерам нужно чтобы рынок сходил сначала к примеру вверх, а потом вниз или наоборот и они безусловно способствуют такому движению рынка внутри дня торгуя крупные позиции.

Если же рынок пошел против трейдера, то по стоп-ордеру трейдер получает хеджевую конструкцию по не выгодной цене, т.е. остается в рынке и у него есть шанс разобрать эту убыточную конструкцию и выйти в ноль и не зафиксировать убыток.

Может показаться, что достаточно просто заработать прибыль, но практика обычно на 10 конструкций 3-4 прибыльных, остальные приходиться разбирать по стоимости входа в рынок. Так что торговля таких конструкций – это тоже риски, но допустимые и контролируемые, потому что при такой торговле никто не берет на себя риск торговли длинных горизонтов времени

История торговли показывает, что цены фьючерсов соседних месяцев редко разбегаются в разные стороны. Здесь есть и исключения конечно на сезонных биржевых товарах, к примеру на природном газе спреды март-апрель, октябрь-ноябрь — это переходы «зима-лето» не рекомендовал бы использовать даже в хеджевых конструкциях. Или другой пример в агрокультурах (какао, кофе, пшеница) там спреды между разными календарными годами тоже могут сильно зависеть от капризов погоды.

В целом этот подход торговли работает и трейдеры «оптовики» часто служат другой стороной сделки для потребителей и производителей биржевого товара, просто каждый зарабатывает свой «хлеб» по разному. Не стоит считать, что такие стратегии дают легко заработать: из 10-15 трейдеров кто начинает торговать такие стратегии через пару лет остаются в профессиональной торговле 1-2 человека, у остальных не получается зарабатывать на «хлеб» такой торговлей.

Вместо заключения

Если мы хотим в России повысить ликвидность к примеру на рынке нефти то стоит принять во внимание:

- Увеличить количество календарных спредов бирже. На Московской бирже есть календарные спреды, но чтобы в нефти торговать такие стратегии хотя бы на горизонте 1 календарного года, то их там должно быть 12 * 12 = 244 календарных спреда, а не 3-4 календарных спреда для роллирования;

- Изменение ИТ платформы. Московской бирже необходимо изменить ИТ платформу и инфраструктуру, где одновременно должны сводиться сделки по календарными спредами (400 – 500 инструментам) и 10-20 фьючерсам в нефти и 400-500 инструментов в виде опционов на нефть в цикле / раунде сведения за 20-30 милисекунд. Может это Московская биржа? Не знаю, но думаю разработчики в России есть кто может такую платформу торговли создать / повторить опыт CME и ICE;

- Рибейты. На Московской бирже должны быть соответствующие политики скидок по комиссиям или рибейтам для профессиональных трейдеров, чтобы такие стратегии было выгодно торговать;

- Терминалы. Нужны соответствующие терминалы специализированные, так как спреды торгуют не с графика, а через матрицы;

- Поддержка сложных ордеров. Эти другие торговые терминалы должны поддерживать сложные ордера, которые позволяют входить в рынок по разным условиям и по нескольким инструментам;

- Увеличить время торгов. Нужен другой режим торгов, не с 10.00 по мск по 23.49, а 1 час перерыва в сутки как на CME к примеру;

- Преференции трейдеров из других часовых поясов. Нужны преференции для трейдерских компаний кто торгует в другой часовой зоне, когда РФ спит, то рынок могут торговать кто находится например в Латинской Америке или в Китае – это нужно для поддержания ликвидности на круглосуточной основе;

- Преференции для дальних периодов торговли. Чем дальше по кривой делаются сделки, тем больше скидки за объем на этих дальних периодах;

- «Pro-rata» метод сведения, а не FIFO. Сведение сделок в календарных спредах должно проходить пропорционально размерам выставленных ордеров: к примеру на продажу стоит 1000 лотов и кто то покупает 100 лотов из этой 1000 лотов, то сводится должны сделки не с тем кто раньше выставил ордер в «стакан» сделок, а пропорционально объемам позиции – это мотивирует выставлять трейдеров крупные объемы ордера и трудно перевернуть уровень в такой ситуации, т.е. сдвинуть рынок становится сложнее.

Вот 9 моментов, что пришли на ум, на которые стоит обратить внимание по ликвидности на рынке нефти в России по аналогии с CME и ICE. Большинство этих моментов завязано на ИТ реализацию, именно поэтому я выбрал площадку Хабра для публикации этой статьи, потому как сам ИТ специалист по 1-й специальности считаю, что в РФ есть такие люди и ресурсы, кто могут такое сделать, но все как всегда упирается в организацию этого процесса.

Стоит понимать, что проблема ликвидности на рынке нефти в РФ не в том, что фьючерс поставочный, как прозвучало на встрече, а именно в неразвитости деривативного рынка РФ и отсутствие таких инструментов как календарные спреды. Например при поставочном фьючерсе трейдеры-«оптовики», кто торгует такие стратегии, просто закрывают позиции за 1-2 дня согласно политики управления рисками в своих компаниях и поэтому поставочный фьючерс или не поставочный — это не важно.

И вернемся к золоту

Золото не торгуется в календарных спредах. И скорее всего причина в том, что золото всегда рассматривалось как конкурент доллара, и именно в долларе, а именно в процентных ставках на доллар по инструменту EURODOLLAR (на CME, не путать с валютной парой EUR/USD ) самая высокая ликвидность по горизонту: порядка 5-7 лет, там торгуются квартальные спреды.

Один только факт, что в «стакане» EURODOLLAR первых 3-х лет в квартальном спреде стоят в среднем по 50 000 – 100 000 лотов, где 1 лот фьючерса EURODOLLAR – это контракт дать в долг или взять в долг 1 млн.долларов по котируемой процентной ставке, то уже по этому факту можно понять причину силы доллара как мировой валюты. И такая ликвидность доступна в круглосуточном режиме.

Все мы думаю слышали историю как во времена Рузвельта во время депрессии изъяли физическое золото у американцев, по сути изъяли альтернативу доллара из обращения.

И сейчас, когда доллар начинает сдавать свои позиции, и существует тенденция регионализации мировой экономики, обсуждаются какие региональные валютные зоны могут появиться, то золото начинает снова рассматриваться как альтернативная денежная единица.

Учитывая физическое ограничение количества золота, то многие считают, что у него мало шансов, с другой стороны развивая торговлю золота деривативными инструментами решается вопрос дефицита золота, так как во фьючерсную кривую по золоту можно загнать сколько угодно денег под цену на золото и есть примеры фьючерсной кривой EURODOLLAR, нефти (не зря же на 1 физический баррель нефти 60 000 баррелей бумажных).

На встрече обсуждалось еще ряд моментов:

1. Обеспечить линк / взаимосвязь московской биржевой площадки с лондонской и пекинской. Да, поможет в ликвидности на спотовом рынке, не поможет в ликвидности на больших периодах

2. Обязать продавать золото золотодобытчиков. Можно и так, а как же рыночные механизмы ценообразования? Может лучше все таки деривативы по золоту развивать? К примеру есть много небольших золотодобытчиков в россыпном золоте, кто может на следующий добычной сезон зафиксировать цены на золото используя ликвидную фьючерсную кривую, под эту определенность профинансировать закупку топлива, материалов, запчастей и завоз его по «зимнику» и добыть это золото и принести его на рынок.

Для информации: ТОП-25 компаний по золотодобыче по 2018 году замыкает компания с объемом добычи 1 300 кг, а значит таких небольших компаний у нас сотни, кто может при такой определенности в ценах по золоту профинансироваться под эту определенность, так как экономика добычи в россыпном золоте достаточно простая

3. Помочь крупным золотодобытчикам снять ограничение у банков продавать с добытое золота только банкам, кто профинансировал этот бизнес. А зачем? Для торговли деривативами нужны лишь деньги и не важно в залоге ли золото или нет, а ликвидность на больших горизонты позволяет хеджировать риски по ценам даже если золото в залоге, главное чтобы деньги были под ГО.

P.S.: поймал себя на мысли, когда слушал выступление представителя Московской биржи в ФАС, а Московская биржа – это по сути наш монополист на российском биржевом рынке, что место выступление правильное – здание ФАС ( Федеральной Антимонопольной Службы) …

А вот будет что то двигаться дальше, поживем, увидим

Ссылка на презентацию ФАС, слайд 8 по нефти