Прежде чем перейти к статье, хочу вам представить, экономическую онлайн игру Brave Knights, в которой вы можете играть и зарабатывать. Регистируйтесь, играйте и зарабатывайте!

По опыту нашего агентства IT-рекрутинга я знаю, что примерно половина работодателей при удаленной работе предлагает программистам заключить не трудовой договор, а договор оказания услуг. То есть формально специалист будет не сотрудником, а подрядчиком. В этой статье я рассмотрю правовые основы и ограничения этих двух вариантов сотрудничества между нанимателем и исполнителем, при каких условиях договор является или не является трудовым. А также некоторые сопутствующие темы.

В этой статье вы найдете:

Понятие трудового договора.

Понятие класса договоров “о результатах труда”.

Основные отличия между этими типами договоров.

Информацию об условиях работы индивидуальных предпринимателей и самозанятых в 2021 году.

Информацию об отношении общества к практике применения договоров “о результатах труда” вместо трудовых договоров.

Трудовой договор

Статья 56 ТК РФ "Понятие трудового договора. Стороны трудового договора" определяет трудовой договор следующим образом:

Трудовой договор - соглашение между работодателем и работником, в соответствии с которым работодатель обязуется предоставить работнику работу по обусловленной трудовой функции, обеспечить условия труда, предусмотренные трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами и данным соглашением, своевременно и в полном размере выплачивать работнику заработную плату, а работник обязуется лично выполнять определенную этим соглашением трудовую функцию в интересах, под управлением и контролем работодателя, соблюдать правила внутреннего трудового распорядка, действующие у данного работодателя.

Статья 56 ТК РФ "Содержание трудового договора" определяет обязательные условия трудового договора:

Место работы с указанием структурного подразделения и его местонахождения.

Трудовую функцию - должность, специальность или конкретный вид поручаемой работы, а также обязанности в этой должности.

Условия оплаты труда.

Режим работы.

Договор "о результатах труда"

Вместе с трудовым договором существует более широкая группа договоров “о труде”. Предметом таких договоров является результат деятельности, которую можно считать трудовой. К таким договорам можно отнести договоры о выполнении работ или оказании услуг, подряда, поручения, о совместной деятельности, авторские договоры и т.д. Такие договоры регулируются гражданским (ГК РФ), а не трудовым правом.

Главное помнить, что договор “о результатах труда” - это не лазейка для уклонения от уплаты налогов, а другая, более независимая форма сотрудничества, более сложная для исполнителя, чем просто трудовой договор.

Договор “о результатах труда” требует от исполнителя более высокой юридической грамотности, так как нет множества норм закона, защищающих его интересы, как в случае с трудовым договором. В случае чего, “жаловаться” придется, обращаясь в суд, а не в трудовую инспекцию, которая по-умолчанию на стороне сотрудника.

Исполнитель, подрядчик - это уже не просто работник, а предприниматель, обладающий большей свободой действий, но и большей ответственностью в защите своих интересов.

Одной из причин, по которым заключаются договоры этой группы - это другой, более высокий уровень заработка и другой социальный статус (не работник, а партнер).

Договор “о результатах труда” может заключаться как с физическими лицами, так и с индивидуальными предпринимателями и самозанятыми. Наибольшая выгода с точки зрения оптимизации налоговой нагрузки достигается при работе заказчика с индивидуальными предпринимателями. Далее я подробнее опишу особенности налогообложения.

Какие существуют основные отличия между трудовым договором и договорами “о труде”?

Предмет трудового договора - исполнение трудовой функции (например, разрабатывать программы), а предмет гражданско-правовых договоров - конкретный результат труда (например, написанные программы, решающие определенные задачи).

Стороны договора - работодатель и сотрудник в случае трудового договора. Заказчик и исполнитель - в случае договора о “труде”.

Срок действия трудового договора - может быть бессрочным или срочным. У договоров гражданско-правового характера (ГПХ) обычно есть условия окончания - получение ожидаемого результата и есть срок действия договора, если речь идет о повторяющихся задачах (например, тестирование обновлений программы, по мере подготовки очередных обновлений).

Распорядок и дисциплина - по трудовому договору сотрудник должен подчиняться внутреннему трудовому распорядку, графику, режиму труда и работодатель вправе наказать сотрудника за нарушения дисциплины. В случае ГПХ-договора “о результатах труда” у исполнителя обычно есть право самостоятельно регламентировать свой труд в широких пределах.

Оборудование рабочего места - по трудовому договору работодатель организует труд работника и обеспечивает его материальными ресурсами, сырьем, инструментами, предоставляет и оборудует рабочее место, создает условия для охраны труда. По гражданско-правовому договору - исполнитель сам организует свое рабочее место, приобретает необходимые материалы и средства производства. Впрочем, заказчик может предоставить исполнителю некоторые или все необходимые ресурсы.

Оплата труда - по трудовому договору за свой труд работник получает регулярную заработную плату в установленном размере по факту приложенных трудовых усилий, так как предметом договора является выполнение трудовой функции (работу работать).

По гражданско-правовому договору о труде — вознаграждение полагается за результаты выполненной работы, за достижение того или иного оговоренного результата, размер и порядок выплаты вознаграждения определяется договором. Если подрядчик работал, но задачу так и не решил, то обычно ему не положено вознаграждение, в отличие от зарплаты по трудовому договору. Или же вознаграждение может зависеть от того, какой именно из оговоренных результатов был достигнут. При трудовом договоре могут также быть премии, за достижение определенных результатов. Но часто бывают и просто премии, как надбавки к зарплате.

Защита прав - по трудовому договору возникшие споры между работником и работодателем разрешаются в порядке, установленном трудовым законодательством. По гражданско-правовым договорам — в порядке, предусмотренным договором, гражданско-правовым и гражданско- процессуальным законодательством. Трудовой договор предусматривает социальную защиту работника. Лицо, выполняющее какую-либо работу по гражданско-правовым договорам, такой защитой не обеспечено.

Таким образом, основными признаками трудового договора являются:

Предмет договора - исполнение функции, а не достижение результата.

Обязательства выполнять внутренний распорядок и дисциплинарные правила (например, строго установленный график работы).

Оборудование рабочего места - по трудовому договору работодатель должен предоставить все необходимое.

Оплата труда - по факту приложенных трудовых усилий (за отработанные часы независимо от результата).

Признаки гражданско-правового договора, который нельзя считать трудовым:

Предмет договора - выполнение работ с конкретным ожидаемым результатом.

Оплата - за достижение конкретных ожидаемых результатов согласно отчетам о проделанной работе и по согласованному в договоре тарифу.

Оборудование рабочего места - обычно исполнитель работает на своем оборудовании, но также заказчик может частично предоставлять материалы, ресурсы и оборудование.

Если судом будет установлено, что договором гражданско-правового характера фактически регулируются трудовые отношения между работником и работодателем, то к таким отношениям применяются положения трудового законодательства и иных актов, содержащих нормы трудового права (ст. 11 ТК РФ).

При удаленной работе отсутствует главный признак трудовых отношений - нахождение сотрудника на территории предприятия-работодателя. Поэтому несложно составить договор, который не является трудовым и при этом будет устраивать обе стороны. Разумеется он будет давать больше свободы не только заказчику, но и исполнителю.

Важно помнить, что заказчику не рекомендуется требовать от исполнителя работать строго по графику и определенное количество часов, так как это явный признак трудовых отношений. Вместо этого заказчик вправе не платить или платить меньше, если исполнитель мало работает или определить условия отказа от оплаты услуг, если работа не была сделана вовремя.

Выплаты вознаграждения должны “закрываться” актами приемки работ с указанием сути задачи и полученных результатов. Этапы работы и задания могут также фиксироваться путем заключения дополнительных соглашений к основному договору.

В договоре “о результатах труда” не должно быть терминов, типичных для трудового договора. Никаких “оплаты больничных” или “отпусков”. Это может стать одним из оснований для признания договора трудовым. Поощрение подрядчика оплачиваемым отдыхом может быть установлено в договоре путем выплаты дополнительного бонуса за достижения некоторых результатов.

Статус индивидуального предпринимателя

Как я уже упоминал ранее, наибольшую выгоду при договоре “о результатах труда” стороны получают, когда одиночный исполнитель имеет статус индивидуального предпринимателя.

Чтобы стать индивидуальным предпринимателем необходимо подать заявление в инспекцию ФНС по месту жительства. Также стоит сразу подать заявление о выборе системы налогообложения. Для сферы IT популярным налоговым режимом является упрощенная система налогообложения с объектом налогообложения “доходы”. В этом случае, со всей величины полученных доходов предприниматель должен заплатить единый налог в размере 6% от полученных доходов. Кроме того, платежи в фонды (пенсионный фонд, фонд медицинского страхования) включаются в эти 6%. Несложно заметить, что это меньше, чем НДФЛ (13%).

Для ИП на упрощенке действуют ограничения:

количество сотрудников - не более 100;

годовой доход - не более 150 млн. рублей.

При определенных условиях индивидуальный предприниматель может совершенно законно расходовать на налоги и менее 6% от дохода. Это можно сделать с помощью патентной системы налогообложения.

При применении патентной системы налогообложения действуют ограничения:

количество сотрудников - не более 15;

годовой доход - не более 60 млн. рублей.

Для патентной системы налогообложения каждый регион РФ устанавливает допустимые виды деятельности ИП и норму потенциального дохода для каждого из видов деятельности, исходя из этого определяет величину налога, подлежащего уплате.

Например, “стоимость патента” для городов Ростовской области для вида деятельности ОКВЭД 62 “Разработка компьютерного программного обеспечения и консультационные услуги в данной области” в 2021 году составляет:

22 200 рублей - для г. Ростов-на-Дону;

6 000 рублей - для других городов Ростовской области.

А для города Москва годовая стоимость патента составляет 300 000 рублей, что соответствует годовому доходу в 5 000 000 рублей при ставке 6% для УСН “Доходы”. Поэтому в Москве появляется смысл применять патентную систему при потенциальном годовом доходе свыше 5 млн. рублей.

Вы можете узнать стоимость патента для своего населенного пункта с помощью калькулятора от ФНС России https://patent.nalog.ru/info/

С 2021 года разрешается вычитать из “стоимости патента” платежи в фонды. Так что во многих регионах и городах (например, во всей Ростовской области) стоимость патента будет равна величине платежей в фонды. В 2021 году платежи в фонды установлены в размере 32 448 рублей на обязательное пенсионное страхование + 8 426 рублей на обязательное медицинское страхование = 40 874 рублей в год всего. На упрощенке "доходы" такую сумму заплатит ИП с годовым доходом примерно 682 000 рублей, то есть в среднем в менее 57 000 рублей в месяц. То есть если у предпринимателя в Ростовской области (или любом другом регионе, где стоимость патента будет меньше 40 874 рублей в год) на патентной системе налогообложения доход будет выше, вплоть до 60 млн. рублей, то реальная доля налоговых платежей будет меньше 6% от полученного дохода.

Статус самозанятого

Самозанятые официально называются плательщиками налога на профессиональный доход. С середины октября 2020 года налоговый режим для самозанятых действует на всей территории РФ. Размер единого налога составляет 4% в отношении доходов, полученных от реализации товаров или услуг физлицам, и 6% — в отношении доходов, полученных от реализации товаров или услуг ИП и юрлицам. Физлица, применяющие этот налоговый режим, освобождаются от уплаты НДФЛ с доходов, полученных от профессиональной деятельности и задекларированных специальным образом - с помощью приложения «Мой налог».

Для всех операций, связанных с налогом на профессиональный доход, ФНС России разработало официальное приложение «Мой налог». Оно помогает зарегистрироваться и работать на льготном спецрежиме налога на профессиональный доход. Приложение обеспечивает всё взаимодействие между самозанятыми и налоговыми органами, не требуя личного визита в инспекцию. Оно заменяет кассу и отчетность.

Под профессиональным доходом понимается доход физлиц от личной профессиональной деятельности, при ведении которой они не привлекают наемных работников по трудовым договорам, а также доход от использования имущества.

Основное ограничение этого налогового режима - максимальный доход не должен превышать 2,4 млн. руб. в год, то есть в среднем 200 000 руб. в месяц. Суммы доходов в месяц могут варьироваться в большую или меньшую сторону, главное — чтобы итоговая сумма за год не превышала 2,4 млн руб.).

Когда режим самозанятых в 2019 году ввели в пилотном режиме в 4-х регионах России, то некоторые работодатели уволили своих сотрудников и заключили с ними договор гражданско-правового характера “о результатах труда”, чтобы оптимизировать свои налоговые выплаты. Подобные действия неправомерны, поэтому если бывший сотрудник становится “самозанятым” подрядчиком в течение 2-х лет с момента увольнения, то такая ситуация может быть интерпретирована ФНС как уклонение от уплаты налогов и у работодателя возникнут проблемы.

Отношение общества к практике замены трудового договора на договор “о результатах труда”

Разница в величине налогов, уплачиваемых при трудовом договоре и договоре “о результатах труда” подрядчиком в статусе индивидуального предпринимателя или самозанятого подталкивает некоторых работодателей к оптимизации налоговой нагрузки путем заключения договоров оказания услуг или иных договоров “о результатах труда” вместо трудовых договоров. В обществе нет однозначного отношения к такой практике. Если вам, как кандидату при смене места работы предлагают рассмотреть договор оказания услуг, как альтернативу трудовому договору, то вам стоит оценить достоинства такого подхода и риски. Основные моменты я отразил в первой половине статьи. Дополнительно отмечу, что вы вправе требовать более высокой компенсации за труд, в случае договора “о результатах труда” в связи с вашими рисками, возникающими обязательствами перед ФНС РФ и экономией работодателя на налогах. Вы вправе просить на 20-25% более высокую компенсацию, чем при трудовом договоре.

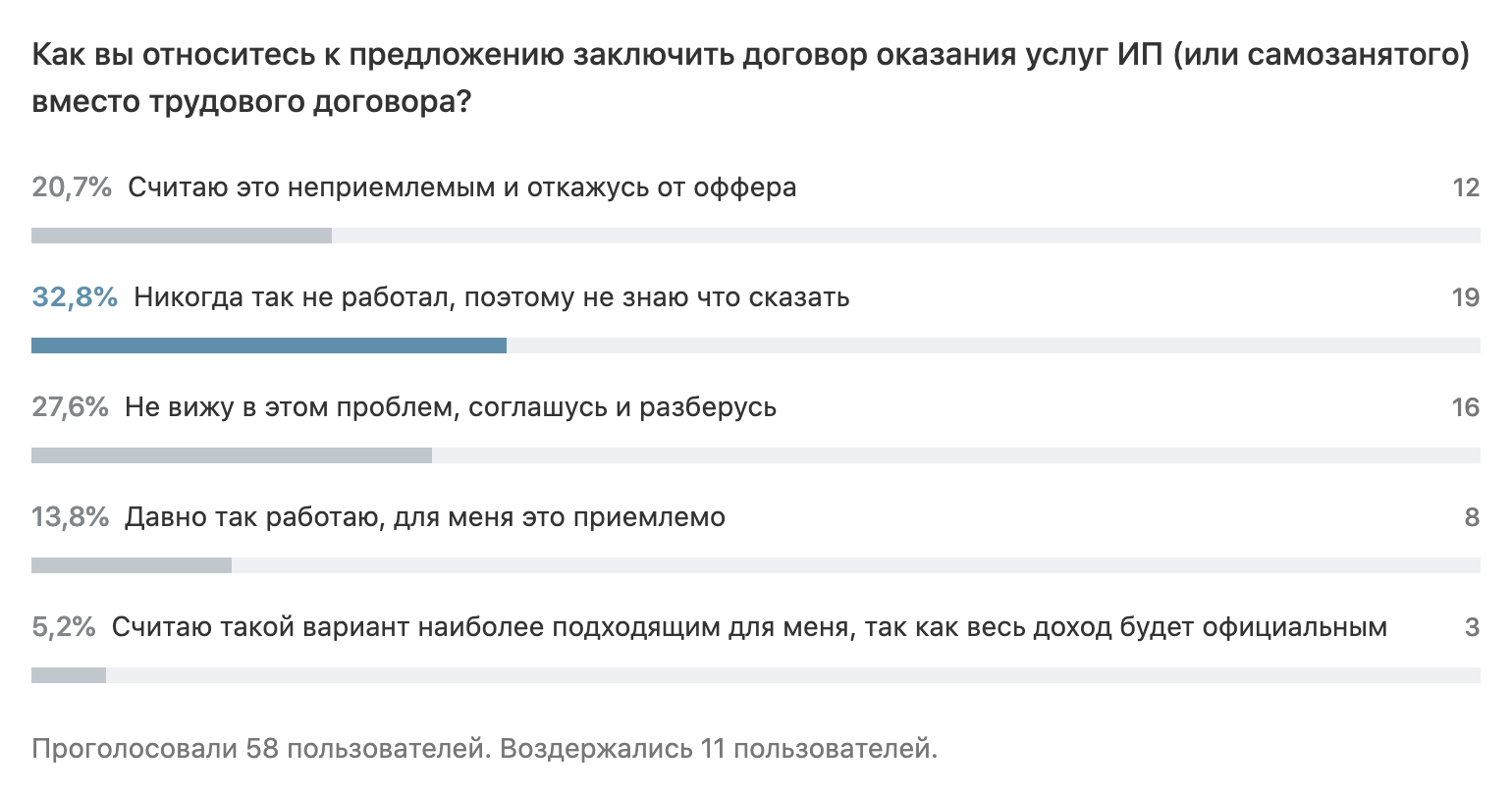

Об отношении общества к такой практике говорят результаты опроса, который я проводил среди подписчиков группы IT-руководителей в Facebook и среди читателей Хабра.

Среди руководителей IT-компаний были получены такие результаты.

Отрицательное отношение - 92 из 219 - 42%.

Положительное отношение - 89 из 219 - 41%.

Предлагают кандидатам выбор - 38 из 219 - 17%.

Любопытно, что самый массовый “отрицательный ответ” звучит так - “Это все хорошо, но могут привлечь за уклонение от уплаты налогов. Поэтому - нет.” Если бы не могли привлечь, то было бы хорошо.

Среди читателей Хабра количество ответов меньше, но общая тенденция такая.

Резко отрицательное отношение - 21%.

Положительное отношение - 46%.

Нейтральное отношение - 33%.

Заключение

В связи с более широким внедрением удаленной работы, известная прежде практика использования договоров “о результатах труда” с ИП и самозанятыми вместо трудовых договоров может получить более широкое применение. Если вы планируете в ближайшее время менять работу и хотите работать удаленно, то вам стоит разобраться с основами работы в статусе индивидуального предпринимателя или самозанятого.