Прежде чем перейти к статье, хочу вам представить, экономическую онлайн игру Brave Knights, в которой вы можете играть и зарабатывать. Регистируйтесь, играйте и зарабатывайте!

Все новые технологии базируются на знании и анализе того, откуда они появились и как изменялись с течением времени. Когда мы в Smart Engines беремся за создание движка распознавания очередного объекта, мы всерьез углубляемся в историю этого объекта, его эволюционный путь развития. Такая информация напрямую влияет на выбор подходов распознавания. Сегодня мы расскажем вам откуда берут начало банковские карты как технология, и как они развивались в течение ста с небольшим лет.

В современном мире мгновенным проведением платежа с использованием банковской карты или даже исключительно ее электронного двойника в мобильном телефоне никого не удивишь. При этом сама карта — кусок пластика или — для экстрапремиальных вариантов — ценного металла, продолжает развиваться как самостоятельное изделие. Сегодня для большинства жителей планеты может показаться удивительным тот факт, что банковские карты появились задолго до создания Интернета, а выдавленная (эмбоссированная) надпись, которая сегодня используется, скорее, для защиты карты от подделки и придания ей «статуса», являлась первым прообразом автоматического ввода данных клиента.

Первые прототипы платежных карт появились в начале XX века и изготавливались из картона. От них не требовалось быть чересчур износостойкими: их не вставляли в банкоматы или в другие считывающие устройства. Их требовалось лишь предъявлять при совершении покупки в магазине, кафе или автозаправке. Говорить о какой-то интеграции карты с единой информационной банковской системой не приходилось: задача первых карт — идентифицировать владельца и обозначить его платежеспособность в конкретной сети магазинов, АЗС или сетей питания. Сегодня мы бы назвали эти карты картами лояльности.

В начале 1920-х платежные карты начали распространяться в сфере торговли топливом. В 1924 году General Petroleum Corporation в Калифорнии начала выпускать то, что они называли «льготными картами» (courtesy card), и другие сетевые АЗС быстро последовали их примеру. Картонные платежные карточки были выданы постоянным клиентам по всем США. С помощью этой карты клиент мог расплачиваться за бензин, а также покупать сопутствующие товары на любой из сетевых станций, которые могли находиться на значительном расстоянии друг от друга, что позволяло удержать путешествующего по стране клиента.

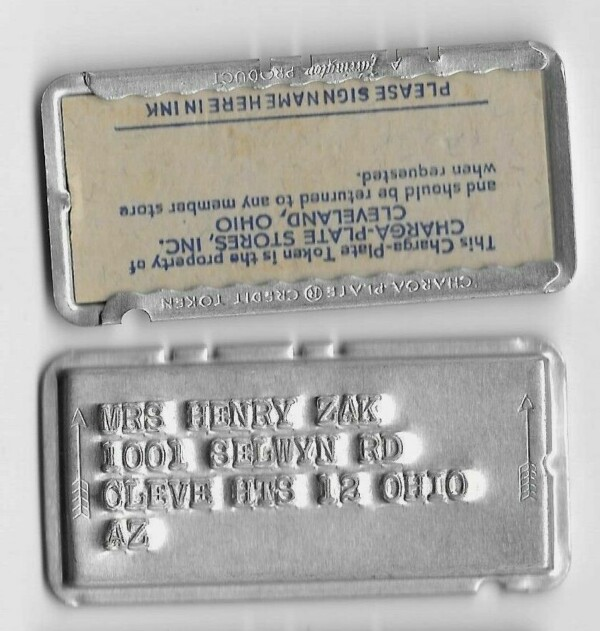

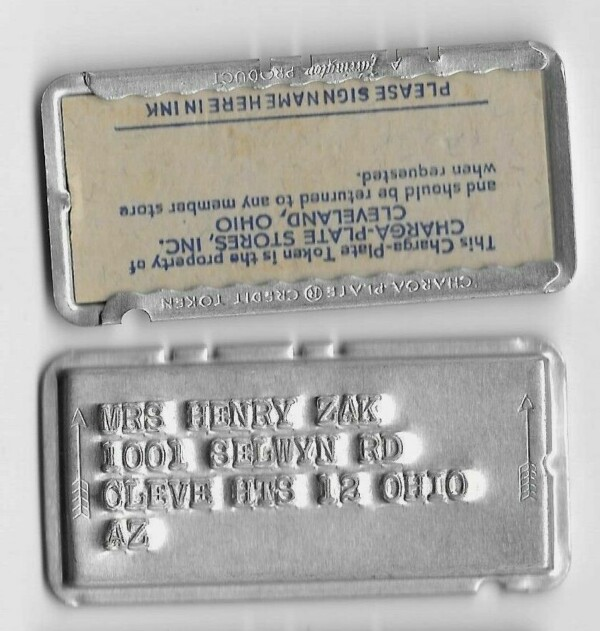

Первые карты, как и другие документы, изготавливались из картона. Так как ими пользовались значительно чаще, чем, скажем, паспортом, они быстро приходили в негодность и их приходилось менять, что доставляло неудобства и организациям, которые выдавали карты, и клиентам. Масштабная модернизация карт произошла в 1928 году, когда бостонская компания Farrington Manufacturing, специализировавшаяся на изготовлении металлических гравированных шкатулок и футляров, выпустила прообраз металлической карты лояльности — Charga Plate, которые быстро вошли в обиход торговых сетей.

На выпущенных картах был выдавлены (эмбоссированны) данные владельца. Покупатель, совершая покупку, передавал продавцу карту, который при помощи специального пресса — импринтера — делал отпечаток карты покупателя на квитанции. То есть карта служила оттиском, подтверждающим покупку товара держателем карты. Эмбоссирование упрощало и ускоряло взаимодействие покупателя и и продавца, так как избавляло продавца от необходимости вручную заполнять квитанцию о продаже и вносить в неё данные покупателя. Если представить данную операцию в современном мире то, по сути, с помощью такой карты ставилась печать на чек, подтверждающая покупку товара конкретным клиентом.

Инновация, как сообщала реклама, позволяла экономить время на диктовке имени продавцу, позволяла идентифицировать клиента в любом магазине, и снижала вероятность ошибки при заполнении адреса доставки и выставления счета. И просуществовали Сharga Plates вплоть до вхождения в обиход настоящих кредиток. Вот такую карту (ни разу не использованную!), ставшую сегодня раритетом, можно купить на аукционе:

www.ebay.com/itm/Vintage-1950s-Metal-Charga-Plate-Stores-Cleveland-Ohio-charge-plate-UNUSED-/143019942181

Ручное устройство для эмбоссирования, способ нанесения надписи на металлические пластины, и устройство для постановки оттиска на слипе были запатентованы, как и фирменный шрифт Farrington OCR 7b. Фактически с разработанной и запатентованной технологии изготовления металлических эмбоссированных жетонов началась история распознавания образов — Optical Character Recognition, OCR — на которой базируются принципы распознавания банковских карт и сегодня.

Появившиеся в середине XX века банковские карты представляли собой уже более сложный платежный инструмент, задачей которого было не только идентифицировать клиента, но и предоставить продавцу информацию о состоянии его банковского счета, а также обеспечить как можно более быстрое взаимодействие с банком и проведение транзакции. На картах появились магнитные полосы, содержащие необходимые данные, а позже карты стали снабжаться электронным чипом, обеспечивающим более быстрое взаимодействие с кассовым аппаратом.

По своей форме и виду до недавнего времени карты существенно не эволюционировали. Созданные по формату стандартной визитной карточки — размером примерно 55*90 мм (сегодня стандарт указывает точный размер 85,6Х53,98Х0,76 мм), они существуют и сегодня, удобно помещаясь в бумажник. На карте как и раньше основными реквизитами остаются имя клиента и номер карты, привязанной к расчетному счету. В номере счета закодирован тип используемой платежной системы, идентификационный номер банка и личный номер клиента.

Формат номера кредитной карты в наши дни определяется международным стандартом ISO 7812. В большинстве случаев номер кредитной карты состоит из 16 цифр. Такие номера используются наиболее распространенными в мире платежными системами VISA и MasterCard. При этом встречаются номера карт, состоящие из 19 или 13 цифр.

Первые 6 цифр номера — это уникальный номер банка, выпустившего карты — Issuer Identification Number (IIN) или Bank Identification Number (BIN).

При этом первый знак номера, нанесенного на платежную карту, идентифицирует платежную систему, в которой эта карта работает. Номера карт родоначальника кредитных карт Diners Club, а также система American Express, или региональная японская платежная система JCB начинаются с цифры 3, цифра 4 обозначает принадлежность карты к системе VISA, 5 — принадлежит MasterCard (с этой же цифрой на первой позиции выпускаются карты Diners Club на территории США и Канады). С цифрой 6 на первом месте выпускаются карты платежными системами Discover, Laser и InstaPayment. Российская платежная система МИР использует в первой позиции цифру 2.

Цифры, стоящие на позициях с 7 по 15 формируют Account Number — номер владельца счета, уникальных для каждого клиента. Последняя цифра номера — контрольная сумма (Checksum), рассчитываемая по определенному алгоритму и необходимая для проверки корректности введенных данных.

На лицевой стороне большинства карт нанесены фамилия и имя держателя карты. Имя обычно наносится латинскими символами в международной транскрипции, иногда дублируется на национальном языке. На лицевой стороне карты как правило указывается также срок её действия.

Под первыми четырьмя цифрами, нанесенными шрифтом «OCR 7b» дублируются первые четыре или 6 знаков номера платежной карты, которые отображаются на чеках и платежных квитанциях. На лицевой стороне карты может указываться и другая информация, позволяющая упростить идентификацию карты. На обратной стороне карты расположен проверочный код: в системе VISA он называется CVV (card verification value), Master Card CVC (card validation code), в системе МИР — card verification parameter), состоящий из трёх цифр. Они являются дополнительной ступенью защиты карты от неправомерного использования, однако сейчас утрачивают свою актуальность в связи с развитием способов многофакторной аутентификации.

Автоматизация процессов взаимодействия банковских карт и платежных терминалов позволила банкам при выпуске карт массового использования отойти от принципа эмбоссирования, упростив процесс персонификации пластиковой болванки, при этом расширив возможности ее электронной начинки. Сегодня магнитная полоса на карте дублируется контактным и бесконтактным чипом, позволяющим проводить взаимодействие с терминалами без необходимости вставлять их в считывающее устройство. Реквизиты пользователя наносятся на карту менее затратными чем эмбоссирование методами лазерной печати, гравировкой (indent) и плоской печатью (flat printed).

Важно, что с развитием сферы удаленных платежей при помощи мобильного телефона, вновь, как и сто лет назад, возникает необходимость разработки и совершенствования технологий автоматизации ввода карточных данных в платежные системы там, где невозможно взаимодействие на уровне чипа. Карта снова становится носителем визуальной информации, значимой для проведения платежа. Только теперь стоит задача упростить внесение данных в систему не для продавца, а для пользователя.

Современная технология автоматического распознавания банковских карт Smart CardReader, как и первые механические машины, проставлявшие оттиск карты на слипе, направлена на автоматизацию распознавания и ввода реквизитов с различных банковских карт. Система автоматически находит и распознает номер, срок действия и имя владельца на картах разных форматов и различным типом печати.

Банковская карта давно стала обыденным предметом, которым пользуются миллиарды людей во всем мире. Рынок банковских карт развивается самостоятельно, и поэтому банки стараются привлечь клиентов картами, которые значительно отличаются от карт конкурентов.

Несмотря на сложность электронных систем идентификации в банковских картах, визуально они не позволяют в значительной мере дифференцировать клиента как держателя карты. В борьбе за клиентов и подчеркивание их премиального статуса, банки выпускать нестандартные карты, используя особенные цветовые и дизайнерские решения, создавая текстурную и зеркальную поверхность, применяя различные методы ламинирования и фольгирования.

При изготовлении карт начали использоваться новые материалы — прозрачный и фактурный пластик. И вновь — как и сто лет назад — появились металлические карты, но уже не медные, а из драгоценных и просто дорогих сплавов. Кроме этого некоторые банки выпускают карты нестандартного размера, а также с нетиповым размещением основных реквизитов: в вертикальной ориентации или на обратной стороне.

Все эти нестандартные ходы, конечно, положительно влияют на привлечение клиента, но доставляют хлопот системам, связанным с обработкой таких карт. Мы постоянно развиваем нашу технологию Smart CardReader и научили ее достаточно успешно справляться с трудностями распознавания карт, связанными возникающими артефактами при использовании необычных материалов и с нестандартным расположением реквизитов. Даже если карту держать «вверх ногами».

В современном мире мгновенным проведением платежа с использованием банковской карты или даже исключительно ее электронного двойника в мобильном телефоне никого не удивишь. При этом сама карта — кусок пластика или — для экстрапремиальных вариантов — ценного металла, продолжает развиваться как самостоятельное изделие. Сегодня для большинства жителей планеты может показаться удивительным тот факт, что банковские карты появились задолго до создания Интернета, а выдавленная (эмбоссированная) надпись, которая сегодня используется, скорее, для защиты карты от подделки и придания ей «статуса», являлась первым прообразом автоматического ввода данных клиента.

О том, что роднит банковскую карту и футляр для очков

Первые прототипы платежных карт появились в начале XX века и изготавливались из картона. От них не требовалось быть чересчур износостойкими: их не вставляли в банкоматы или в другие считывающие устройства. Их требовалось лишь предъявлять при совершении покупки в магазине, кафе или автозаправке. Говорить о какой-то интеграции карты с единой информационной банковской системой не приходилось: задача первых карт — идентифицировать владельца и обозначить его платежеспособность в конкретной сети магазинов, АЗС или сетей питания. Сегодня мы бы назвали эти карты картами лояльности.

В начале 1920-х платежные карты начали распространяться в сфере торговли топливом. В 1924 году General Petroleum Corporation в Калифорнии начала выпускать то, что они называли «льготными картами» (courtesy card), и другие сетевые АЗС быстро последовали их примеру. Картонные платежные карточки были выданы постоянным клиентам по всем США. С помощью этой карты клиент мог расплачиваться за бензин, а также покупать сопутствующие товары на любой из сетевых станций, которые могли находиться на значительном расстоянии друг от друга, что позволяло удержать путешествующего по стране клиента.

Первые карты, как и другие документы, изготавливались из картона. Так как ими пользовались значительно чаще, чем, скажем, паспортом, они быстро приходили в негодность и их приходилось менять, что доставляло неудобства и организациям, которые выдавали карты, и клиентам. Масштабная модернизация карт произошла в 1928 году, когда бостонская компания Farrington Manufacturing, специализировавшаяся на изготовлении металлических гравированных шкатулок и футляров, выпустила прообраз металлической карты лояльности — Charga Plate, которые быстро вошли в обиход торговых сетей.

Эмбоссирование как шаг к искусственному интеллекту

На выпущенных картах был выдавлены (эмбоссированны) данные владельца. Покупатель, совершая покупку, передавал продавцу карту, который при помощи специального пресса — импринтера — делал отпечаток карты покупателя на квитанции. То есть карта служила оттиском, подтверждающим покупку товара держателем карты. Эмбоссирование упрощало и ускоряло взаимодействие покупателя и и продавца, так как избавляло продавца от необходимости вручную заполнять квитанцию о продаже и вносить в неё данные покупателя. Если представить данную операцию в современном мире то, по сути, с помощью такой карты ставилась печать на чек, подтверждающая покупку товара конкретным клиентом.

Инновация, как сообщала реклама, позволяла экономить время на диктовке имени продавцу, позволяла идентифицировать клиента в любом магазине, и снижала вероятность ошибки при заполнении адреса доставки и выставления счета. И просуществовали Сharga Plates вплоть до вхождения в обиход настоящих кредиток. Вот такую карту (ни разу не использованную!), ставшую сегодня раритетом, можно купить на аукционе:

www.ebay.com/itm/Vintage-1950s-Metal-Charga-Plate-Stores-Cleveland-Ohio-charge-plate-UNUSED-/143019942181

Ручное устройство для эмбоссирования, способ нанесения надписи на металлические пластины, и устройство для постановки оттиска на слипе были запатентованы, как и фирменный шрифт Farrington OCR 7b. Фактически с разработанной и запатентованной технологии изготовления металлических эмбоссированных жетонов началась история распознавания образов — Optical Character Recognition, OCR — на которой базируются принципы распознавания банковских карт и сегодня.

Карты с выдавленным именем владельца и индивидуальным номером сохранились и сегодня и используются в тех местах, где торговля ведется в отсутствие интернета: как и раньше карту «прокатывают» в специализированном устройстве, которое оставляет оттиск данных на бумажном «слипе». Владелец карты уходит с покупкой, а продавец идет к телефону и авторизует платеж по телефону. С такими процедурами путешественник сталкивается в странах, где развитие торговли опережает развитие информационных технологий.

Чип не роскошь

Появившиеся в середине XX века банковские карты представляли собой уже более сложный платежный инструмент, задачей которого было не только идентифицировать клиента, но и предоставить продавцу информацию о состоянии его банковского счета, а также обеспечить как можно более быстрое взаимодействие с банком и проведение транзакции. На картах появились магнитные полосы, содержащие необходимые данные, а позже карты стали снабжаться электронным чипом, обеспечивающим более быстрое взаимодействие с кассовым аппаратом.

По своей форме и виду до недавнего времени карты существенно не эволюционировали. Созданные по формату стандартной визитной карточки — размером примерно 55*90 мм (сегодня стандарт указывает точный размер 85,6Х53,98Х0,76 мм), они существуют и сегодня, удобно помещаясь в бумажник. На карте как и раньше основными реквизитами остаются имя клиента и номер карты, привязанной к расчетному счету. В номере счета закодирован тип используемой платежной системы, идентификационный номер банка и личный номер клиента.

Формат номера кредитной карты в наши дни определяется международным стандартом ISO 7812. В большинстве случаев номер кредитной карты состоит из 16 цифр. Такие номера используются наиболее распространенными в мире платежными системами VISA и MasterCard. При этом встречаются номера карт, состоящие из 19 или 13 цифр.

Что в надписи тебе моей?

Первые 6 цифр номера — это уникальный номер банка, выпустившего карты — Issuer Identification Number (IIN) или Bank Identification Number (BIN).

При этом первый знак номера, нанесенного на платежную карту, идентифицирует платежную систему, в которой эта карта работает. Номера карт родоначальника кредитных карт Diners Club, а также система American Express, или региональная японская платежная система JCB начинаются с цифры 3, цифра 4 обозначает принадлежность карты к системе VISA, 5 — принадлежит MasterCard (с этой же цифрой на первой позиции выпускаются карты Diners Club на территории США и Канады). С цифрой 6 на первом месте выпускаются карты платежными системами Discover, Laser и InstaPayment. Российская платежная система МИР использует в первой позиции цифру 2.

Цифры, стоящие на позициях с 7 по 15 формируют Account Number — номер владельца счета, уникальных для каждого клиента. Последняя цифра номера — контрольная сумма (Checksum), рассчитываемая по определенному алгоритму и необходимая для проверки корректности введенных данных.

На лицевой стороне большинства карт нанесены фамилия и имя держателя карты. Имя обычно наносится латинскими символами в международной транскрипции, иногда дублируется на национальном языке. На лицевой стороне карты как правило указывается также срок её действия.

Под первыми четырьмя цифрами, нанесенными шрифтом «OCR 7b» дублируются первые четыре или 6 знаков номера платежной карты, которые отображаются на чеках и платежных квитанциях. На лицевой стороне карты может указываться и другая информация, позволяющая упростить идентификацию карты. На обратной стороне карты расположен проверочный код: в системе VISA он называется CVV (card verification value), Master Card CVC (card validation code), в системе МИР — card verification parameter), состоящий из трёх цифр. Они являются дополнительной ступенью защиты карты от неправомерного использования, однако сейчас утрачивают свою актуальность в связи с развитием способов многофакторной аутентификации.

Когда электроника не выручает

Автоматизация процессов взаимодействия банковских карт и платежных терминалов позволила банкам при выпуске карт массового использования отойти от принципа эмбоссирования, упростив процесс персонификации пластиковой болванки, при этом расширив возможности ее электронной начинки. Сегодня магнитная полоса на карте дублируется контактным и бесконтактным чипом, позволяющим проводить взаимодействие с терминалами без необходимости вставлять их в считывающее устройство. Реквизиты пользователя наносятся на карту менее затратными чем эмбоссирование методами лазерной печати, гравировкой (indent) и плоской печатью (flat printed).

Важно, что с развитием сферы удаленных платежей при помощи мобильного телефона, вновь, как и сто лет назад, возникает необходимость разработки и совершенствования технологий автоматизации ввода карточных данных в платежные системы там, где невозможно взаимодействие на уровне чипа. Карта снова становится носителем визуальной информации, значимой для проведения платежа. Только теперь стоит задача упростить внесение данных в систему не для продавца, а для пользователя.

Современная технология автоматического распознавания банковских карт Smart CardReader, как и первые механические машины, проставлявшие оттиск карты на слипе, направлена на автоматизацию распознавания и ввода реквизитов с различных банковских карт. Система автоматически находит и распознает номер, срок действия и имя владельца на картах разных форматов и различным типом печати.

Нестандартная карта: маркетинг или что-то кроме?

Банковская карта давно стала обыденным предметом, которым пользуются миллиарды людей во всем мире. Рынок банковских карт развивается самостоятельно, и поэтому банки стараются привлечь клиентов картами, которые значительно отличаются от карт конкурентов.

Несмотря на сложность электронных систем идентификации в банковских картах, визуально они не позволяют в значительной мере дифференцировать клиента как держателя карты. В борьбе за клиентов и подчеркивание их премиального статуса, банки выпускать нестандартные карты, используя особенные цветовые и дизайнерские решения, создавая текстурную и зеркальную поверхность, применяя различные методы ламинирования и фольгирования.

При изготовлении карт начали использоваться новые материалы — прозрачный и фактурный пластик. И вновь — как и сто лет назад — появились металлические карты, но уже не медные, а из драгоценных и просто дорогих сплавов. Кроме этого некоторые банки выпускают карты нестандартного размера, а также с нетиповым размещением основных реквизитов: в вертикальной ориентации или на обратной стороне.

Все эти нестандартные ходы, конечно, положительно влияют на привлечение клиента, но доставляют хлопот системам, связанным с обработкой таких карт. Мы постоянно развиваем нашу технологию Smart CardReader и научили ее достаточно успешно справляться с трудностями распознавания карт, связанными возникающими артефактами при использовании необычных материалов и с нестандартным расположением реквизитов. Даже если карту держать «вверх ногами».